Tras volver a vivir en el año recién despedido la segunda crisis devastadora desde que se inició el siglo, ese cambio de paradigma del que hablábamos en la primera entrada suena a gloria. Hay esperanza, porque frente a la persistencia de la inestabilidad, la insuficiencia de demanda y la desigualdad, los Estados pueden utilizar su capacidad fiscal con mayores posibilidades de que el resultado sea una mejora genuina de bienestar social. La economía española ha sufrido ambas crisis (la de 2008-2012 y la de 2020) con particular intensidad, aunque la respuesta europea de política económica haya sido esta vez radicalmente distinta. Es normal por tanto que los aires de mayor flexibilidad y activismo fiscal nos embriaguen; pero ¿qué implicaciones tiene esta revolución en ciernes para la conducción de la política fiscal en España?

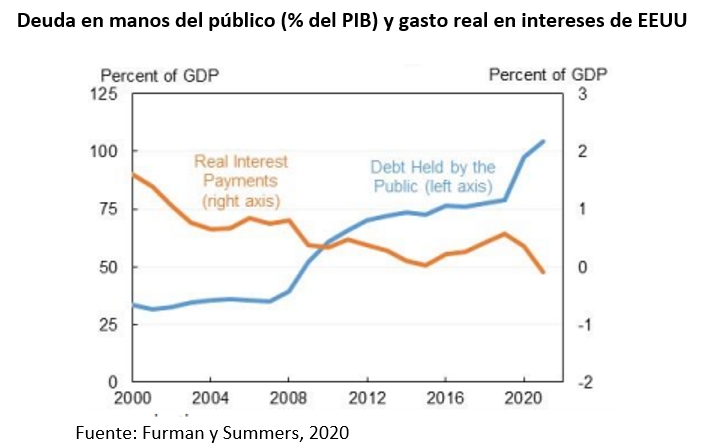

Volvamos por un momento al artículo de Furman y Summers (2020), y a cómo tratan de dar contenido operativo a su nueva visión para la política fiscal, en el caso de Estados Unidos. Proponen: i) financiar el apoyo fiscal en una situación de emergencia como la actual con déficit hasta recuperar el nivel de actividad y de empleo previo ii) aumentar la inversión pública, incidiendo en programas que, según la evidencia empírica, se auto-financian, como los programas de apoyo a la educación temprana, la investigación y parte de la infraestructura y iii) cambiar la estructura del gasto y de los impuestos para hacerlos más favorables al crecimiento y más eficientes. En este último punto, rescatan la vieja idea de Haavelmo del presupuesto equilibrado (un aumento de gasto financiado con un aumento de impuestos puede tener efecto positivo sobre el PIB sin afectar al déficit, gracias al mayor multiplicador) e inciden en la necesidad de reforzar los estabilizadores automáticos y de adoptar medidas fiscales que reduzcan la desigualdad.

Para Estados Unidos, un programa basado en estos principios supondría una expansión fiscal sostenida que en la próxima década alcanzaría el 25% del PIB de 2019 en términos acumulados. Estas inversiones financiadas con deuda harían que la ratio de deuda federal sobre el PIB alcanzara el 150%, pero mantendría el gasto real en intereses en el 1%. Ya advierten que es una receta no extrapolable a otras economías con características distintas, como es el caso de España.

Empecemos por lo más inmediato, que es la respuesta a la pandemia. La idea que se ha ido trasladando durante 2020 es que parte de la caída diferencial del PIB español se ha debido a una respuesta fiscal más tímida que la de otros gobiernos de economías avanzadas. Sin embargo, el déficit de las Administraciones Públicas va a cerrar el año con un aumento de más de ocho puntos en relación al PIB (hasta superar el 11% del PIB, según la cifra avanzada por la Ministra de Hacienda), de los cuales alrededor de un cincuenta por ciento reflejan decisiones discrecionales de apoyo a empresas y familias según la AiRef (condiciones excepcionales para ERTE, ampliación de prestaciones, reducciones de impuestos). Por otra parte, con los programas del ICO de financiación a empresas no financieras, el Estado ha asumido riesgo con el sector privado por valor de 85.000 millones de euros (más del 8% del PIB), cifra que podría ampliarse en 50.000 millones de euros con el Fondo de Apoyo a Empresas Estratégicas de la SEPI y el nuevo programa de avales para inversión del ICO. Los avales no han generado déficit en 2020 pero sí lo harán por el importe de los fallidos.

Según los datos del Fiscal Monitor de octubre de 2020 del FMI, España estaba entre los países con una respuesta fiscal más tímida. No obstante, incluyendo el uso efectivo de los avales, el apoyo fiscal a la economía en este entorno de emergencia ha sido muy notable.

Se preguntaba Blanchard hace unas semanas cuánto tardaría el nuevo paradigma de política fiscal en llegar a la Unión Europea. Curiosa pregunta, cuando la respuesta a la pandemia a través del Next Generation EU supone en sí misma un giro copernicano en la concepción de la política fiscal en Europa. Aunque se trate de un presupuesto temporal y excepcional, el NGEU tiene 3 ingredientes fundamentales que lo convierten en la respuesta de política fiscal óptima para la UE (y para España):

- Tiene por primera vez una finalidad macroeconómica y un tamaño suficiente (4,5% del PIB de la UE) para cumplirla.

- Financia inversión, con particular atención a la sostenibilidad y la digitalización.

- Se financia con emisión de deuda conjunta (por parte de la Comisión Europea en nombre de la UE) a medio y largo plazo.

Así, el NGEU encarna ya una nueva visión que, por fin, muestra la voluntad de aprovechar todo el potencial de generación de beneficios económicos de una política fiscal europea común. Para España supone disponer de la posibilidad de llevar a cabo una expansión fiscal sostenida (de en torno al 6,5% del PIB en 2021-2023, sin contar los préstamos), con un coste financiero bajo y a largo plazo, centrada en inversiones adaptadas a las transformaciones que requiere la economía. Frente a esta oportunidad, casi todo el mundo entiende que la mayor prioridad de la política fiscal debe ser revitalizar la inversión pública, absorbiendo los fondos europeos y galvanizando también la inversión privada. Un excelente informe del Consejo Económico y Social recuerda que con los niveles de inversión pública de los años previos a esta crisis no se cubre la depreciación del stock de capital público. El Plan de Recuperación, transformación y resiliencia fija un programa razonable para lograrlo y el Real Decreto Ley 36/2020, de 30 de diciembre, realiza una adaptación legal del marco administrativo que facilitará la puesta en marcha de los proyectos para la que se dispone de un período de tiempo muy ajustado.

En abril el Gobierno tendrá que enviar a Bruselas la Actualización del Programa de Estabilidad, con el detalle de la estrategia de política fiscal para los próximos años. No faltarán los apresurados que blandan la revolución de la política fiscal para reclamar la postergación de cualquier preocupación por el déficit y la deuda. Nuestra interpretación es radicalmente distinta. En este entorno y atendiendo a las proyecciones de evolución del gasto en sanidad y pensiones, lo que convendría sería definir un programa a medio plazo ambicioso para acabar con el déficit estructural de las Administraciones Públicas españolas, cuyo inicio estuviera condicionado a la superación de la pandemia. Aunque hay muchas, destacaré las tres razones siguientes:

- La pandemia va a acelerar la trayectoria de aumento del déficit estructural español. Algunas de las medidas de aumento de gasto o reducción de ingresos adoptadas este año pueden seguir afectando al déficit en 2021 y más adelante (la Comisión Europea estima que el déficit estructural llegará al 7,2% en 2022). Por otra parte, más allá de los recursos dedicados a reforzar la capacidad del sistema nacional de salud para luchar contra el virus, el gasto en sanidad va a aumentar muy probablemente de manera estructural. Habrá que remunerar mejor al personal sanitario (una exigencia de decencia y equidad, después de lo visto en 2020); habrá que reforzar la atención primaria y habrá que establecer un sistema de vigilancia epidemiológica más robusto. El aumento del déficit por estas dos vías se añadirá a la presión creciente del sistema de pensiones contributivas a medida que nos adentramos en esta década.

- Mantener el déficit estructural hace más vulnerable el Estado social. Una de las mayores ventajas de la estabilidad fiscal es disponer de capacidad de respuesta a crisis o situaciones de emergencia. Alemania ha convertido este principio en un dogma nocivo durante años, pero hay que reconocer que en 2020 ha disfrutado de los réditos de su prudencia. Nuestra ratio de deuda superará el 115% del PIB a final de año y, a pesar de que nuestro gasto de intereses en términos reales está por debajo del 2% señalado por Furman y Summers (con su método de cálculo, que toma la media de la inflación de los últimos cinco años), una perspectiva de déficits superiores al 3% hasta 2025 nos colocará en una situación vulnerable. Si se produce i) otra crisis ii) un cambio en la percepción del riesgo de nuestra deuda por parte de los inversores o iii) un nuevo giro restrictivo en la orientación mayoritaria de la política monetaria y fiscal en la UE, podemos vernos en complicaciones. Y si esos riesgos se materializan, el resultado, como ya sabemos será un recorte de la inversión pública y, posiblemente un recorte de pensiones y otros gastos sociales. La mejor garantía para el mantenimiento del Estado social es generar ingresos suficientes para financiarlo en condiciones normales y en situaciones adversas. Si no, nos exponemos a frustraciones como la que generó la creación del sistema nacional de atención a la dependencia (entonces llamado cuarto pilar del Estado del Bienestar) y la posterior imposibilidad de desarrollarlo por falta de fondos.

- Alimentar la tendencia a gastar sin ingresar dificultará que se aborden los problemas más graves de funcionamiento del Estado. Cualquier revolución que se produzca en la política fiscal no nos debería hacer olvidar una constante de la economía política: si es posible no subir los impuestos o recortar el gasto, el sistema tiende al déficit. España necesita inversión pública y también inversión en sanidad. Pero no será posible sostenerla si no se adoptan medidas para moderar el incremento del gasto en pensiones y elevar de manera estructural los ingresos públicos. Pero, además, necesitamos un Estado con más capacidad de gestión, más capacidad de respuesta ante crisis, más capacidad para asegurar el cumplimiento de las normas (sobre todo laborales y fiscales, pero no solo).

Durante 2020, no nos faltó dinero, ni capacidad de financiar el gasto con deuda; nos faltaron, entre otras cosas, un sistema eficaz de prevención epidemiológica, datos fiables e independientes, material sanitario, coordinación entre administraciones y disciplina para priorizar la salud sobre el resto de las cosas. El déficit no será la solución para ninguno de estos problemas, que requieren, por el contrario, reformas, concertación política y un revulsivo cívico.