En los últimos años el gobierno de España ha ido reduciendo el límite máximo de pagos en efectivo, de 2.500 en 2012 a 1.000 euros en 2016. En mayo de 2016 el Banco Central Europeo anunció que dejaría de emitir billetes de 500 euros. En noviembre de ese mismo año la India eliminó drásticamente (y de forma un poco caótica) sus billetes de alta denominación. El objetivo de estas medidas ha sido, como es sabido, reducir las posibilidades de fraude que proporciona el pago en metálico. Pero más allá de la lucha contra el fraude, algunos economistas han venido defendiendo la posibilidad de un mundo sin apenas efectivo. ¿Cuáles serían las ventajas e inconvenientes de esta decisión?

La gente utiliza el efectivo (billetes y monedas) por dos motivos: como medio de pago y como depósito de valor. En 2008 el Banco Central Europeo realizó una interesante encuesta entre familias y empresas para analizar el uso del efectivo en circulación. Observó que sólo un tercio de los billetes se usaban para transacciones, y que el resto (después de deducir un 25% localizado fuera de la zona euro) se acumulaba como depósito de valor. Se encontró que el efectivo era la forma preferida de efectuar pagos inferiores a 100 euros, aunque un 20% de los encuestados efectuaban habitualmente pagos superiores a 1.000 euros, y con muchas divergencias entre países: los billetes se utilizan proporcionalmente mucho más en países como Austria, Italia o España y mucho menos en Francia u Holanda (para hacernos una idea, 3 de cada cuatro franceses nunca había tenido en la mano un billete de 500 euros, frente a sólo uno de cada cuatro españoles).

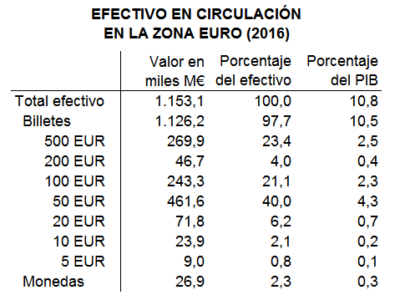

Es evidente que el elevado número de billetes en circulación en proporción a las transacciones está íntimamente vinculado a la existencia de un circuito paralelo. Los Técnicos del Ministerio de Hacienda español lo tienen claro: si en 2015 en la zona euro el 28% del efectivo estaba en forma de billetes de 500, y en España nada menos que el 75% (España acumula el 11% de todos los billetes de la zona euro), es que los billetes de 500 son el canal utilizado por los defraudadores y delincuentes. No es pues de extrañar que el Banco Central Europeo dejara de emitir unos billetes que permitían acumular un millón de euros en un maletín de poco más de dos kilos (lo que ha reducido su importancia relativa en 2016, como se ve en el siguiente cuadro, aunque siguen representando casi la cuarta parte del total).

Fuente: ECB

Ahora bien, ¿por qué quedarse en los billetes de 500? Ciertamente, pagar en efectivo tiene algunas ventajas: es rápido, totalmente anónimo y no requiere de ninguna intervención tecnológica (es inmune a la caída de las líneas telefónicas o de Internet). ¿Pero suprimir la mayoría de los billetes no sería una magnífica forma de terminar con el fraude fiscal y los pagos vinculados a la delincuencia?

Desde que publicó un influyente artículo en 1998 (seguido de otros), Kenneth Rogoff (antiguo economista jefe del FMI) ha venido defendiendo la reducción radical del dinero en efectivo, recibiendo el apoyo de otros conocidos economistas.

Rogoff sostiene que la mayor parte de la oferta monetaria en el mundo desarrollado (en 2014 en EEUU era un 7% del PIB, en la eurozona un 10% y en Japón un 18%) se utiliza para facilitar la evasión fiscal y las actividades ilegales. Pero las ventajas de prescindir del efectivo no se agotan en la lucha contra el fraude fiscal y la delincuencia (aunque ese ya de por sí sería un argumento de peso), sino que hay motivos de comodidad y seguridad, e incluso de política monetaria.

El argumento de la comodidad es innegable: el desarrollo de los pagos electrónicos, especialmente por móvil, hacen que las ventajas de llevar dinero en efectivo sean cada vez menores. Los sistemas de pago de diversos fabricantes de teléfonos móviles, entidades bancarias o empresas tecnológicas (en España desde enero de 2017 Facebook ya puede operar como entidad de dinero electrónico) suponen una indudable facilidad para el consumidor y reducen el riesgo de llevar dinero en el bolsillo.

El argumento de política monetaria es menos conocido: la reciente crisis financiera ha dado lugar a una política monetaria de tipos de interés bajísimos, cercanos a cero o ligeramente negativos. Un tipo de interés negativo es como un impuesto sobre el dinero en efectivo: hay que pagar al banco (y los bancos al banco central) por la mera custodia del dinero. En un mundo con dinero, el efectivo fuera del sistema bancario (el dinero que la gente guarda en su casa) escapa al control de la política monetaria, reduciendo su eficacia; sin dinero esta opción no existiría y la política monetaria sería más efectiva a la hora de incentivar el gasto y la inversión con tipos de interés negativos, que resolverían los problemas de algunas economías atascadas en el “límite inferior cero”. La Reserva Federal de Cleveland calculó en un artículo de 2012 que, en plena recesión, EEUU hubiera requerido un tipo de interés negativo de entre el 5% y el 6%. Aunque haya gente a la que este concepto le sorprenda, en el fondo no es tan raro: la inflación, a la que estamos muy acostumbrados, también funciona en la práctica como una especie de impuesto sobre el efectivo, al reducir su poder adquisitivo.

Pero no todo son ventajas: los críticos de un mundo sin dinero (que los hay a ambos lados del espectro político) alegan que suprimir el dinero reduce la libertad del individuo (al suprimir el anonimato), que tampoco es tan beneficioso para la política monetaria o el sector público, y que perjudica a los más pobres.

Este último argumento, vinculado a la inclusión financiera, sostiene que los más desfavorecidos normalmente no tienen cuenta bancaria ni teléfono móvil. Eso es cierto, pero no hay nada que la tecnología no pueda solucionar: una persona de bajos recursos no requiere un móvil o una cuenta bancaria, bastaría con que tuviera una tarjeta de prepago con un chip (el propio DNI o NIE podría incluir esa funcionalidad) capaz de recargarse en contacto con un móvil o con otro aparato. En el fondo, no es más que una cuestión de costumbre.

El problema del anonimato es más serio. Como ya tratamos en otro post, los ciudadanos tienden a desconfiar de poner sus datos en manos de empresas tecnológicas o de gobiernos. Algo de razón no les falta, si recordamos los casos de entrega de datos al NSA por parte de empresas tecnológicas, la cantidad de datos recopilados por Google Maps, o el propio caso de Wikileaks. Más allá de la necesidad de controlar estrictamente el uso de los datos (por Gobiernos y empresas), sin duda debería existir el derecho a adquirir algunos artículos legales de pequeño importe sin necesidad de ser fiscalizado, pero eso no da derecho a adquirir cualquier cosa de forma anónima.

Tampoco todo son ventajas para la política monetaria: Neil Wallace, un famoso economista neoclásico precursor de la teoría de las expectativas racionales, sostiene (a partir de una antigua teoría) que la política monetaria sólo es capaz de funcionar si los bonos son diferentes del efectivo, y si el efectivo se convirtiera en dinero electrónico actuaría igual que los bonos. Rogoff piensa que los bancos centrales probablemente podrían evitar el problema planteado por Wallace, pero admite la incertidumbre sobre este punto. También existe la posibilidad de que los ciudadanos cambiasen de unidad de cuenta y convirtiesen sus saldos bancarios en divisas o en bitcoins.

Finalmente, la desaparición progresiva del dinero reduciría los ingresos para el sector público en concepto de señoreaje. Este antiguo término feudal se deriva del hecho de que un banco central puede emitir dinero (físico o virtual) sin apenas coste y comprar con él deuda pública: de este modo, no paga intereses sobre el dinero creado, pero percibe los intereses de los bonos comprados, pudiendo ingresar los beneficios (beneficios de señoreaje) en las arcas del Tesoro. Chakravorti y Mazota (2012) calculan que EEUU gana por señoreaje unos 200 mil millones de dólares al año.

En cualquier caso, nadie (ni siquiera el propio Rogoff) defiende una total supresión del efectivo. Pero una drástica reducción de los billetes, realizada de forma ordenada (hay que aprender de los errores de la India) reduciría muchos de los potenciales problemas aún no estudiados y le haría la vida mucho más difícil a los defraudadores y los criminales.

Estupenda entrada. Una economía sin efectivo pone todo el control sobre las transacciones en manos del sistema bancario, lo que me produce cierta desazón espiritual. Pero ¿no abre una puerta a medios de pago alternativos, como el bitcoin?.

Muchas gracias, David. La verdad es que las transacciones ya están prácticamente en manos del sistema bancario, aunque no descartes que las empresas tecnológicas (Apple, Google, Samsung, Facebook) les quiten una parte importante del pastel en los próximos años. En general, aunque no haya apenas efectivo lo lógico es que la gente mantenga sus saldos en euros en sus cuentas, a menos que se establezcan tipos de interés negativos, en cuyo caso no es descartable que muchos intenten evitar esos tipos moviéndose a divisas o a bitcoins (que como bien dices escaparían al tipo de interés del euro). Ahora bien, en caso necesario siempre se podría aplicar un impuesto equivalente sobre depósitos en divisas y unidades de cuenta electrónica para desincentivar el traspaso de saldos (los impuestos sí actúan sobre esos saldos, a menos que se oculten expresamente al fisco).

Buenas reflexiones.

Parece que el ‘cashless’ 100% no es ni lo que necesitan los ciudadanos (PEW research Center encuesta en EE UU http://www.pewinternet.org/2016/12/19/new-modes-of-payment-and-the-cashless-economy/ ), ni las economías que se quieren digitalizar (http://indiatoday.intoday.in/story/demonetisation-amartya-sen-cashless-economy-black-money/1/846715.html), ni lo que algunos quieren promover (http://indiatoday.intoday.in/story/donald-trump-cashless-economy-cyber-attacks-modi-demonetisation/1/847405.html).

En mi opinión, el dinero ocupará un parte menor de la que ocupa cada día.

Algunos retos que me asaltan:

-el fraude en los pagos en bares restaurantes, taxis, alquileres vacacionales,…

-la ciberseguridad

http://www.pewinternet.org/2012/04/17/main-findings-the-future-of-money/

Muchas gracias (y también por los links). Yo tampoco creo que haya que prescindir totalmente del efectivo, hay demasiadas incertidumbres sobre las consecuencias de una medida tan radical. Pero de ahí a tener un 10% del PIB de la eurozona en billetes media un gran trecho. Tampoco Amartya Sen se opone a reducir mucho el efectivo, simplemente dice que no hay que hacerlo de forma apresurada (como se ha hecho en la India, con graves consecuencias). El asunto de la ciberseguridad es muy serio, pero es un problema que se soluciona con tecnología apropiada. Quizás algunos gobiernos no son aún conscientes de los peligros del ciberterrorismo, pero la solución es mejorar la seguridad, no volverse analógico (Trump dice que lo más seguro es mandar algo por mensajero: eso es cierto, pero también la mejor forma de no tener un accidente de avión es ir en coche o en barco). En cualquier caso creo que es imprescindible aprovechar la tecnología, aunque sólo sea para combatir el fraude.

Gracias Enrique, sin duda interesante este tema. A mi no me gusta la idea de suprimir el efectivo por los siguientes motivos:

– Quita el incentivo de los bancos de mantener reservas suficientes para atender a la retirada de los depositos. Sin el miedo a una «corrida bancaria», los bancos pueden empezar a utilizar nuestros depositos de forma mas irresponsable todavia de lo que lo venian haciendo hasta hora.

– No permite a los ciudadanos defenderse o anticiparse a dichas corridas bancarias, que, como en Chipre, Argentina o Grecia, se producen de forma rapida y afectando a la totalidad de los bancos. Al menos ahora tenemos la oportunidad de comprar una caja fuerte y meter ahi nuestros ahorros.

– Da total control a los gobiernos sobre los ahorros de los ciudadanos. Les permitirian de forma mucho mas eficaz, aplicar impuestos a los depositos, o tipos de interes negativos, destruyendo nuestro poder adquisitivo, o prohibir el envio de fondos al extranjero o la compra de «hard assets» tipo oro.

No estoy en contra de la reduccion del tipo de billetes de alto valor, que generalmente se utilizan para defraudar.

En cuanto al señoreaje, desafortunadamente, creo que lo van a seguir haciendo haya o no billetes. Entiendo que la creacion de dinero para posterior compra de deuda publica se hace mediente apuntes bancarios, sin necesidad de crear para ello efectivo. Mediante ese mecanismo lo que hacen, basicamente, es robarnos a todos: ellos se llevan el dinero y a nosotros lo pagamos con inflacion.

Si las comisiones bancarias se están disparando en la actualidad, con la posibilidad de utilizar dinero en efectivo, como serian en un mundo donde para poder sobrevivir fuera imprescindible hacer cualquier pago mediante un banco.