Tras repasar las características de la función de inversión en la hipótesis del Estancamiento Secular, potencialmente explicativas (con un importante matiz) de la evolución reciente de esa variable, entramos ahora en el núcleo de esta hipótesis: los factores que podrían estar presionando a la baja sobre la demanda agregada, frenando la inversión o elevando el ahorro (es decir, reduciendo el consumo).

Aclaremos de inicio que se repasarán distintas causas que plausiblemente pueden estar contribuyendo a la ralentización de la demanda, de manera duradera (más allá de los vaivenes puramente cíclicos en esa variable) pero no necesariamente permanente (o “secular”). Nuevamente, el propósito no es demostrar que existen presiones bajistas sobre la demanda siempre y en todo lugar –como en las versiones fuertes de la tesis de estancamiento secular–, sino mostrar algunos factores que, de manera significativa y en un horizonte de medio plazo, vienen teniendo ese efecto y previsiblemente seguirán teniéndolo.

Anticipando en parte las conclusiones finales, iremos viendo que hay distintos factores estructurales que desde hace años –o incluso décadas– han venido desempeñando ese papel depresor de la demanda, pero que en los años noventa y 2000 han sido parcialmente compensados por otros factores más o menos excepcionales que han favorecido el crecimiento de esa variable. Por ejemplo, impulsos “de una sola vez” (one-off) a la demanda agregada como la apertura comercial post-Ronda Uruguay GATT y la entrada de China en la Organización Mundial de Comercio; o las burbujas de inversión financiera o inmobiliaria asociadas a expansiones excesivas del crédito, generadoras de un efecto expansivo que luego revierte cuando la burbuja explota, y los sectores público y bancario tienen que asumir sus consecuencias.

Así, la época actual, de demanda relativamente deprimida, respondería a la plena manifestación de los primeros (estructuralmente depresores de la demanda), una vez desaparecidos en buena parte los segundos (coyunturalmente impulsores de esa variable).

Hechas estas aclaraciones previas, pasamos a revisar (en esta entrada y las siguientes) cuáles son las variables que podrían estar lastrando la demanda agregada y sustentando por esa vía las tesis del estancamiento secular.

Factores demográficos

La tesis del Estancamiento Secular, tal como fue originalmente propuesta por Alvin Hansen, otorgaba una importancia crucial a la demografía –y particularmente al aumento de población– como factor de crecimiento económico. Esto es casi una obviedad aritmética (más personas equivalen a más bienes y servicios producidos para abastecerlas); pero también encierra una relación económica algo más sutil: ante la existencia generalizada de economías de escala, la expansión demográfica reduce los costes medios de producción, liberando renta disponible que puede alimentar adicionalmente la demanda agregada. En este contexto, sería de esperar que la rápida desaceleración de la población mundial (aun siendo deseable por razones medioambientales y de desarrollo) registrada en los últimos años suponga un freno para la demanda; una evolución que previsiblemente continuará en los próximos años (ver gráfico).

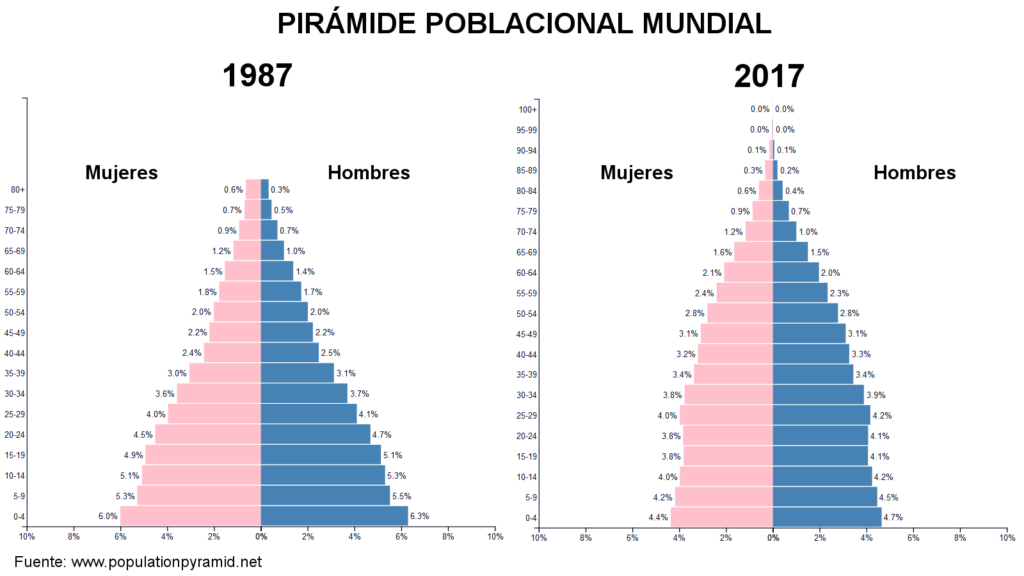

Pero no es sólo una cuestión de cifras agregadas, sino también de estructura: el envejecimiento de la población mundial, debido a la menor fertilidad y mayor longevidad, es uno de los factores que podría estar impulsando al alza el ahorro en el mundo y por tanto a la baja la demanda agregada. En los países desarrollados, se trata de un proceso en marcha desde hace décadas, mientras que en los países en desarrollo es incipiente, pero está discurriendo con mucha mayor rapidez.

Los siguientes gráficos reflejan el notable cambio que la estructura poblacional en el planeta ha experimentado en los últimos treinta años.

Nótese que cuando hablamos de envejecimiento en este contexto no nos referimos fundamentalmente al aumento de la proporción de población de edad superior a 65 años. Estas son personas normalmente jubiladas, que salvo casos excepcionales viven de transferencias del resto de la población (pensiones públicas, sistema de reparto), de la rentabilidad –hoy escasa– de sus ahorros acumulados o de “consumir” gradualmente su stock de ahorro; por tanto, su propensión al ahorro debería en principio ser inferior a la de la media de la población.

El argumento del envejecimiento no se centra por tanto en la parte alta de la pirámide, sino en la media: las personas todavía no jubiladas pero relativamente cercanas a la jubilación o cuyo comportamiento económico está significativamente influido por sus necesidades de renta post-jubilación. Es decir, las cohortes 35-64 años o 45-64: los llamados “peak savers” (ver por ejemplo aquí, pág. 3). Cuando este contingente poblacional aumenta, hay buenas razones para pensar que el ahorro agregado podría aumentar, especialmente en un contexto de erosión de los sistemas pensionales públicos de reparto.

En los países desarrollados, el baby boom (la fuerte elevación de las tasas de natalidad desde el final de la Segunda Guerra Mundial hasta mediados de los años sesenta) es el factor explicativo clave dentro de esta línea argumental: el gran tamaño de este grupo poblacional –que ha comenzado a jubilarse en años muy recientes– ha obligado en muchos casos a redimensionar el sistema público de pensiones, ante la amenaza de una presión insostenible sobre el sistema productivo si se mantenían los niveles pensionales anteriores; la erosión del sistema público, según este argumento, habría forzado a ese contingente poblacional a acumular mayor ahorro propio para mantener un determinado nivel de vida post-jubilación. Dado que se trata además de un grupo amplio, el impacto sobre el ahorro agregado sería importante.

En los países en desarrollo, puede argumentarse que los factores de naturaleza puramente económica se unen a los cambios demográficos para reforzar esta presión al alza sobre la propensión al ahorro. En efecto, el aumento de la prosperidad en muchos de esos países durante las últimas dos décadas ha ampliado el horizonte de previsión para una parte importante de la población (sobre todo la incipiente clase media): un grupo poblacional antes ocupado básicamente de su día a día, y ahora –ante el aumento de la esperanza de vida y la mejora de las condiciones económicas– necesitado de pensar también en el medio y largo plazo. Todo ello, en un contexto de sistemas pensionales públicos-de reparto inexistentes o muy débiles, situación que previsiblemente continuará en los años venideros. Aumentar el nivel de ahorro, incluso para cohortes relativamente alejadas de la jubilación, sería la reacción natural a un entorno de este tipo.

Todavía dentro de los países en desarrollo, el gradual retroceso de la informalidad o economía sumergida probablemente opere en la misma dirección. Las personas que trabajan en la economía sumergida ahorran de manera voluntaria y encauzan su ahorro básicamente a través de la acumulación de efectivo (con altos costes de almacenamiento). Por el contrario, las que trabajan en la economía formal ahorran de manera obligatoria (contribución forzosa a sistema pensional), y en muchos países en desarrollo lo hacen a través de cuentas individuales de ahorro. Todo ello hace pensar que la formalización puede contribuir a un progresivo aumento del ahorro.

En definitiva, las variables demográficas podrían estar lastrando la demanda tanto por el menor crecimiento de la población mundial como por la expansión de los grupos poblacionales con mayor propensión al ahorro, tanto en los países desarrollados como en los países en desarrollo. Obsérvese que se trata en ambos casos de argumentos “dinámicos”: transiciones demográficas cuyo impacto sobre las variables económicas durará en principio lo que dure el propio proceso de transición. Esta línea argumental podría apoyar un “estancamiento” –entendido como crecimiento reducido– durante años o incluso décadas hasta que se llega a un nuevo estado estacionario, pero no un “estancamiento secular” o perpetuo.