En la entrada anterior relacionamos las tesis sobre el estancamiento secular con la concepción keynesiana ortodoxa de la función de inversión, intrínsecamente inestable y difícilmente estabilizable vía política monetaria. Pero esta no es la única interpretación posible de lo sucedido en los últimos años. Una visión alternativa (y, todo hay que decirlo, mucho más extendida entre la profesión) sostiene que la inversión sí es estabilizable por la política monetaria; lo que sucede es que ésta se ha topado con el límite inferior cero de los tipos de interés, por debajo del cual tiene graves dificultades para inducir impulsos expansivos en la economía.

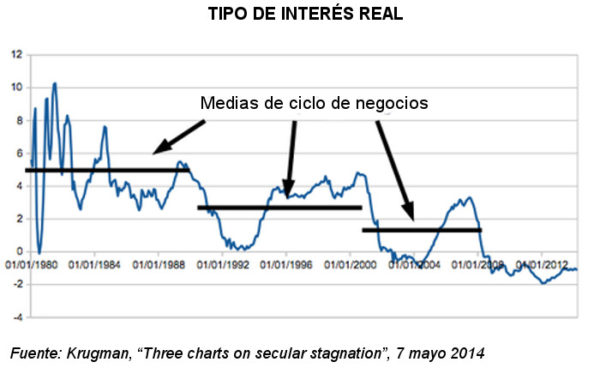

En efecto, el tipo de interés de política monetaria ha venido descendiendo sistemáticamente en las últimas décadas. Este gráfico, extraído del blog de Paul Krugman, refleja el tipo de interés medio de la política monetaria estadounidense en cada uno de los tres últimos ciclos económicos (sin contar el actual), en términos reales (tipo de referencia menos inflación subyacente). Aunque el ejercicio toma datos de EEUU, las conclusiones en el caso europeo serían similares.

Como se apunta en el gráfico, la evolución a la baja de los tipos ha continuado durante el actual ciclo económico (post-crisis financiera en Europa y EEUU), hasta situarse en el entorno de cero en la mayoría del mundo desarrollado. El problema es que, según la sabiduría económica convencional, llegados a la “cota cero”, los tipos no podrían reducirse más; la razón es que, ante la posibilidad de mantener depósitos en el Banco Central retribuidos a tipo inferior a cero, los bancos preferirían mantener efectivo a tipo cero en sus cajas. El atesoramiento de efectivo desvirtuaría los impulsos expansivos de la política monetaria, en la conocida como liquidity trap (tradicionalmente traducida en castellano como “trampa de liquidez” aunque es mucho más gráfico y atinado el término “sifón de liquidez” propuesto por Manuel Conthe).

La realidad nos ha demostrado que la hipótesis de la “cota inferior cero” debía matizarse: el efectivo tiene costes de almacenamiento (necesidad de espacio físico, costes de vigilancia), que hacen que el tipo de política monetaria que iguala la deseabilidad de ambos activos (efectivo vs depósito en el Banco Central) para los bancos comerciales sea negativo. Este factor no era desconocido para la profesión, pero tendía a despreciarse en las reflexiones sobre este asunto previas a la crisis. Sin embargo, ha resultado ser significativo: una vez que estas reflexiones han dejado de ser un divertimento teórico para pasar a afectar a las cuentas de resultados de los bancos, estos se han dado cuenta de que el “incordio” de acopiar y proteger efectivo es notable.

No obstante lo señalado en el párrafo anterior, la experiencia también nos ha demostrado que el tipo de política monetaria no puede ser sustancialmente inferior a cero (la cota inferior alcanzada por los tipos de referencia en el mundo ha resultado ser Suiza con un -0,75%). Una explicación es que los tipos no pueden bajar del break even con el efectivo que marcan los costes de almacenamiento (que, aun siendo superiores a lo esperado, son limitados); otra razón es que se ha evidenciado que los bancos comerciales no pueden en la práctica cobrar un tipo negativo a sus clientes por mantener sus depósitos, con lo que la traslación de los impulsos monetarios a la economía real es limitada (sin embargo, el daño potencial a los bancos comerciales, que soportan la diferencia entre el tipo cero cargado a sus clientes y el tipo negativo que el BC les aplica, es importante).

Por tanto, según este relato alternativo al del estancamiento secular, el límite inferior a los tipos de política monetaria existe, y cuando ésta se tope con ese “suelo”, esperaríamos ver justamente lo que estamos viendo en estos años: una inversión decaída, que sólo podría dinamizarse efectivamente con tipos de interés más negativos y/o efectivamente trasladados a los ahorradores, que en la práctica no son factibles (ver, en relación con lo anterior, esta entrada previa sobre la problemática de la eliminación del efectivo).

Este relato es sin duda plausible y pone en duda la versión “fuerte” de la tesis de estancamiento secular que detallábamos en la entrada anterior. Sin embargo, hay que añadir varios matices que lo hacen más “amigable” con el hilo conductor básico de la tesis del estancamiento secular:

- El simple hecho de que el tipo de interés “natural” del dinero se haya reducido hasta niveles cercanos a cero sugiere que existen importantes presiones bajistas sobre la demanda agregada.

- Los tipos cero o negativos son sólo una dimensión de la política monetaria ultraexpansiva aplicada en los últimos años. Probablemente más importantes sean los programas de compras a vencimiento (quantitative easing) que han multiplicado el tamaño de balance de los principales bancos centrales y extendido la reducción de tipos a los segmentos de medio y largo plazo de la curva. Que la inversión continúe decaída en este contexto de expansión monetaria sin precedentes parece especialmente preocupante

- La cota inferior a los tipos de política monetaria es un dato. Incluso aceptando en el plano teórico que la inversión sea siempre estabilizable por la política monetaria (es decir, que siempre exista un tipo –negativo o positivo- que asegura la inversión necesaria para que prevalezca el pleno empleo), esta afirmación es poco relevante si existen restricciones que impiden que los tipos de política monetaria “sustancialmente negativos” sean aplicables en la práctica. Mucho más si pueden ser los propios fenómenos identificados por la tesis del estancamiento secular (presiones a la baja sobre la demanda) quienes vayan reduciendo los tipos de interés de equilibrio y terminen “activando” esas restricciones.

- De hecho, y como veremos posteriormente, puede decirse que si el “suelo” a los tipos de política monetaria está operativo, es probable que las implicaciones de política económica propias de la tesis del estancamiento secular sean muy similares a las de la teoría tradicional.

Hechas estas consideraciones sobre el carácter de la función de inversión y su posible relación con las limitaciones de la política monetaria, en las próximas entradas se repasarán en detalle algunos factores que podrían haber contribuido al declive de la inversión y el consumo (es decir, de la demanda agregada) en los últimos años.

Gran y muy claro texto; gracias.

Solo un pequeño matiz (algo tiquismiquis): En los cuatro últimos puntos que hacen compatible estancamiento secular y trampa de liquidez, el primero y el tercero parecen contradictorios. El tipo de interés real «natural» es ahora inobservable y, como señalas más adelante, bien podría ser menor que ese -0,75%, solo que no puede alcanzarse en la práctica. Por tanto, el tipo ‘natural’ no sería cero sino algo negativo e inalcanzable.

Por tanto, si la inversión sigue estando «malita», eso sería prueba de que el tipo real natural podría estar en, pongamos, un – 2.75% (pero no lo podemos saber seguro porque no puede ser). Así, la restricción financiera se ha activado porque la demanda de inversión (y la oferta de ahorro) la han forzado a hacerlo.

En cualquier caso, el concepto de tipo de interés natural (el wickseliano) se corresponde con un mundo financiero ultrasimplificado donde solo hay demandantes de fondos para inversión real y oferentes de fondos procedentes de ahorro real. Ahí es donde empieza el mundo que NO alumbra esta farola.

gracias por el comentario Jorge. Yo creo que ambos puntos están muy relacionados, pero más que ser contradictorios, se refuerzan.

El enfoque neoclásico tradicional parte de que «hemos llegado a la cota cero de tipos y por tanto tenemos problemas»; el enfoque ES requeriría analizar por qué hemos llegado a esa cota, y en particular qué factores explican la debilidad de la demanda que típicamente genera la activación de esa cuota.

Por otra parte, el debate filosófico de si la inversión es estabilizable o no pierde cierto sentido cuando, en un conjunto significativo de escenarios, el tipo de interés necesario para conseguirlo no se puede alcanzar. Sobre todo cuando esos escenarios son los típicamente asociados a la teoría del ES (gran atonía de la demanda).

En definitiva: si tienes una inversión estabilizable, pero que en los escenarios típicamente descritos (o pronosticados) por el ES no se puede estabilizar; y si (como veremos) las implicaciones de política económica en esa coyuntura son similares a las propuestas por los teóricos del ES… en la práctica tienes algo muy parecido a la validez de la tesis ES: cuando la demanda está muy decaída, necesitas recetas keynesianas ortodoxas (inversión pública en particular)