Fue el sueño de cualquier anticapitalista: Wall Street mordiendo el polvo. Tanto drama produjo aquel septiembre de hace diez años que llegó a acuñar un nuevo género cinematográfico: el thriller económico. En Too Big to Fail, el telefilme que produjo HBO, se muestra a William Hurt, que interpreta al secretario del Tesoro, esbozando una sonrisa cuando le informan de que la quiebra de Lehman Brothers se había digerido sin descalabros durante las primeras horas. Fue el fugaz momento de gloria de los apóstoles del riesgo moral, que pensaban que la crisis se acabaría cuando se dejara caer a un pez gordo. Los meses que siguieron pusieron a la economía mundial al borde de una nueva depresión; consiguió que quedara en Gran Recesión, pero el desorden en las finanzas ha seguido condicionando no solo la macroeconomía, sino en gran medida también la política. Esta vuelta al cole es por tanto un buen momento para recapitular sobre lo que hemos aprendido respecto a la inestabilidad financiera: su naturaleza y causas, sus consecuencias y las implicaciones normativas.

Mejor que atreverse con una definición es rememorar lo que sucedió a partir del 15 de septiembre de 2008 y compararlo con los datos históricos sobre crisis financieras. En el primer embate asistimos a una reducción abrupta de las operaciones de financiación (vía crédito o compra de valores), un desplome de los precios de los activos con riesgo (en el caso de deuda se ampliaron los diferenciales frente a los activos de deuda pública) y un fuerte aumento de la incertidumbre. Esta paralización de la actividad financiera se trasladó pronto a la economía real, con un descenso del PIB en Estados Unidos del 8,4% en términos intertrimestrales anualizados en el cuarto trimestre, arrastrado por un desplome del 40% en la inversión.

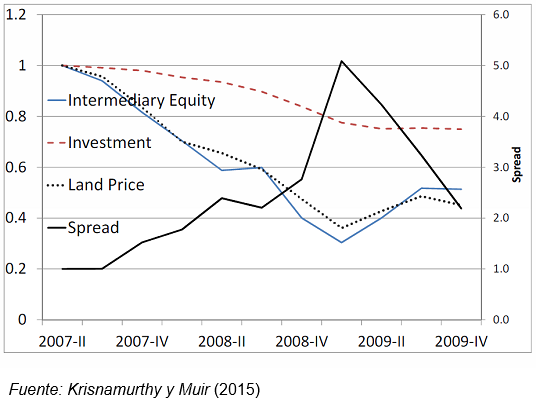

Krisnamurthy y Muir (2015) señalan la evidencia de que situaciones de expansión inusualmente alta del crédito y bajos diferenciales de riesgo crediticio contribuyen a predecir crisis, en las que se combinan la fragilidad con una dislocación de la intermediación financiera, generando fuertes descensos del PIB. En el siguiente gráfico los autores resumen el colapso que se produjo en EEUU a través de las variaciones en el capital de los intermediarios financieros, la inversión, el precio del suelo y los diferenciales de riesgo de crédito (cuyo nivel llegó a multiplicarse por cinco).

Tenemos un ejemplo muy cercano: en España el crédito a empresas creció en 2000-2007 a una tasa media del 19% y se contrajo durante los cinco años siguientes a una tasa media del 4%, según datos del Banco de España.

En términos más generales, hay tres rasgos destacados del fenómeno de la inestabilidad financiera:

- Es endógena. Es inherente al funcionamiento de las economías de mercado con sistemas financieros desarrollados, en las que la inversión y las posiciones en activos de capital se financian con deuda y en las que los bancos crean y gestionan gran parte del dinero (los depósitos a la vista). Estas dos peculiaridades institucionales son fuente de fragilidad estructural, cuando interactúan con el comportamiento de los agentes y la evolución macroeconómica. El sistema financiero opera sobre un gigantesco descuadre de plazos, con deuda exigible a corto plazo que financia activos de medio y largo plazo de baja liquidez. Como ha mostrado el behavioral finance, la manera en la que los agentes forman sus expectativas y toman decisiones de acuerdo a sus preferencias en la realidad les lleva a bajar la guardia cuando las cosas van bien. Toman más riesgo, se apalancan más y menguan los colchones de liquidez y de capital, acentuando el ciclo económico expansivo. Cuando la fragilidad es extrema y los flujos de caja de las empresas y de las familias dejan de cumplir las expectativas, se activa un círculo vicioso en dirección contraria. La semilla de la inestabilidad arraiga durante las fases de euforia.

- Es altamente no lineal. Los cambios en las variables financieras y en las magnitudes macroeconómicas durante un episodio de crisis financiera son mucho más abruptos e intensos que los observados en fases de tranquilidad. Cuando se llega a un punto como el de septiembre de 2008, se diría que la economía entra en un régimen de comportamiento distinto, asimilable a una bifurcación o una discontinuidad. El límite de cero en el tipo de interés de referencia para la política monetaria es un elemento adicional de no linealidad. Además, en las fases agudas de las crisis se genera realimentación positiva un tipo particular de no linealidad. El problema crece, como una bola de nieve rodando hacia el valle. Los ajustes de precios, el mecanismo habitual para restablecer el equilibrio en otros mercados y situaciones, no son eficaces cuando la inestabilidad se agrava, mientras aparecen otros mecanismos que tienen a ampliar los desequilibrios. En un entorno de gran incertidumbre, los descensos de precios en los bonos o acciones emitidos por entidades financieras actúan como señales negativas sobre la solvencia del emisor. Lo lógico sería que a precios más bajos hubiera nuevos inversores que entraran a comprar; el problema es que el valor fundamental deja de ser una referencia válida cuando el objetivo es limitar las pérdidas. Además, los descensos en el valor de la deuda pueden ir acompañados de bajadas de calificación crediticia o de dudas sobre la capacidad para refinanciar la deuda. Otro mecanismo de propagación de la inestabilidad es la venta forzosa: los agentes apalancados tienen que vender a cualquier precio para poder reembolsar sus deudas, deprimiendo aún más el valor de los activos. Los ajustes se producen por racionamiento, vía cantidades y sin medidas de estabilización, acabarían generando quiebras generalizadas. Por último, la interacción entre el sistema financiero y la macroeconomía engendra un bucle muy difícil de parar, por dos vías. La primera es muy directa: la caída del PIB y del empleo reduce la liquidez y la solvencia de las empresas y hogares, así como de las entidades financieras prestatarias; cuando llega la deflación el valor real de las deudas se eleva. La segunda es a través de la incertidumbre, que alcanza cotas máximas cuando, como a finales de 2008, no se sabe cuándo se estabilizará la economía ni a qué nivel.

- Es contagiosa. La dislocación financiera procedente del mercado de hipotecas basura estadounidense, tardó días en cruzar el Atlántico, provocando fuertes tensiones de liquidez en los mercados interbancarios europeos. Dos meses después cayó Northern Rock, con la primera fuga de depósitos en Inglaterra desde el siglo XIX. A finales de 2008, la restricción en la financiación afectó el circulante de las empresas y las operaciones comerciales, incluyendo las de financiación del comercio internacional. La profundización de las redes de integración financiera ha multiplicado los canales de transmisión de la inestabilidad. Hay mecanismos directos, como la exposición de bancos europeos a las hipotecas basura estadounidenses; pero el contagio también puede operar por vías directas o por simples analogías entre clases de activos, como estamos viendo ahora de nuevo con los mercados emergentes.

No es extraño por tanto que la economía pene para aprehender la inestabilidad financiera. Porque este conjunto de rasgos la convierten casi en intratable. Requiere un conocimiento detallado de las instituciones del sistema financiero y su evolución, incluyendo los intricados mecanismos de vinculación entre los bancos y los mercados de valores e instrumentos financieros (como los derivados). Obliga a plantear desde el inicio los sesgos y limitaciones de las decisiones de los agentes. Y como todo ello interactúa con la macro, fabrica incertidumbre de la mala e infecta hasta los rincones más alejados de la economía. Bueno, pues como veremos en la siguiente entrada, no se puede cantar victoria, pero se ha avanzado mucho en su comprensión y representación.