Si algo no ha faltado en los casi tres meses desde las elecciones presidenciales de Estados Unidos (dos semanas desde la inauguración) es acción. La sensación de encontrarse dentro de una película, híbrido entre western y fantasía política futurista, no ha desaparecido. Ha habido marchas multitudinarias, peleas abiertas con la prensa, revelaciones de espías… La inquietud por el curso que pueden tomar los acontecimientos parece compartida por todos. ¿Todos? No, los mercados financieros y en particular las Bolsas, viven un momento dulce.

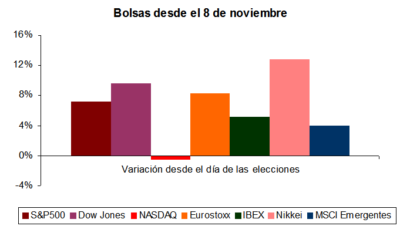

La evolución de las cotizaciones de los principales índices bursátiles desde el cierre del día de las elecciones, que se muestran en el gráfico de abajo, no deja lugar a dudas: el cambio político en EEUU le ha sentado bien al precio de las acciones. Este comportamiento tiene varias dimensiones sorprendentes que conviene tratar de entender.

La primera es el propio signo del cambio en los precios. Durante la larga campaña electoral, y de manera clara y sistemática en los últimos compases, los mercados habían interpretado el resultado de forma opuesta. Cuando la probabilidad de una victoria de la candidata demócrata se resentía (tras su desvanecimiento principios de septiembre o después del anuncio del director del FBI sobre nuevos correos electrónicos a finales de octubre), las Bolsas cayeron. Por el contrario, cuando el candidato republicano tocó fondo con la difusión de un video en el que hacía comentarios machistas, los índices se movieron al alza. Comparando las variaciones de las cotizaciones con las de las apuestas electorales, Wolfers y Ziztewitz (2016) estimaron que los mercados valoraban la prima por el triunfo de Clinton en un 12% (la diferencia positiva en el nivel de precio de las acciones).

La reacción inicial fue similar a la esperada. Cuando a partir de las diez de la noche hora de la costa este empezó a quedar claro que la presidencia se decantaría del lado republicano, los futuros de los índices bursátiles, que cotizan de manera continua, se hundieron. A las 23:55 el futuro del índice S&P 500 tocó el nivel de descenso del 5% que da lugar a la paralización temporal de la negociación. Los que se fueron a dormir sobre esa hora esperaban una jornada del miércoles en los mercados financieros con una carnicería incluso más sangrienta que la que sucedió al Brexit.

Pero no. Alrededor de las 2 de la madrugada, los mercados se fueron recuperando, de manera que al cierre del miércoles, Wall Street saludaba al nuevo presidente con subidas superiores al 1%. Aunque ya estamos acostumbrados a que se racionalice cualquier pirueta inexplicable de los mercados financieros, este giro es difícil de entender. ¿No tenía el mercado la misma información antes de las elecciones? ¿Cambió el modelo para interpretar el futuro a eso de las 12?

Una primera posibilidad es que cambiara la composición de los participantes activos en el mercado. Asumir la heterogeneidad de las estrategias y los modelos de determinación de los precios de los inversores es una de las vías prometedoras para entender fenómenos como el que nos ocupa, que contradicen la hipótesis de eficiencia de los mercados financieros.

Así, quizá los que veían la victoria del magnate republicano como positiva para el valor de las acciones salieron del mercado durante los meses anteriores y, sobre todo, entraron a comprar durante la madrugada cuando vieron la oportunidad. No olvidemos que en el reducido círculo de personalidades que apoyaron a Trump, había numerosos dueños de hedge funds, como John Paulson, el protagonista de la película The Big Short, que se enriqueció apostando contra las hipotecas basura. Carl Icahn, famoso inversor activista, declaró que se retiró pronto de la fiesta de celebración y se puso a comprar. Lamentó haber podido solo tomar posición por 1.000 millones de dólares. Este tipo de intervenciones no son suficientes para explicar la evolución del gráfico. Pero en un momento de pánico como el de la madrugada del miércoles 9, probablemente contribuyeron a que la primera señal de los mercados fuera positiva. Y esa subida inicial actuó como un anclaje en para formar nuevas expectativas, contribuyendo sin duda a que los inversores volvieran a evaluar los efectos de una victoria republicana. Ayudó a que el mercado diera un giro en su forma de interpretar las consecuencias económicas de Mr Trump.

Entonces cayeron en la cuenta de que una gigantesca expansión fiscal, con bajadas de impuestos a las empresas y a las familias, más una cruzada contra la regulación energética y financiera, aderezadas con un plan de inversión en infraestructuras formaban un cóctel de ensueño para las acciones. El subíndice financiero del S&P ha subido casi el 20% desde las elecciones y algunos grandes bancos han superado este guarismo. También han ganado los sectores considerados cíclicos (materias primas, energía, bienes intermedios y bienes de consumo), mientras los sectores tecnológicos (que pesan más en el NASDAQ) y los defensivos han perdido terreno.

Dentro de la explicación basada en nueva información fundamental, no hay que olvidar el resultado del Senado. Las probabilidades estimadas de que los republicanos mantuvieran la mayoría en esa cámara legislativa eran muy bajas. Cuando se confirmó la sorpresa de que los demócratas seguirían en minoría, quedó claro que el nuevo presidente tendría una notable capacidad de actuación, tanto en materia fiscal como en la aprobación eventual de un programa de inversión en infraestructuras.

Otra dimensión interesante es la extensión de las subidas bursátiles al resto del mundo. La orientación macroeconómica de la nueva administración, con su objetivo central de aumentar la demanda agregada y el crecimiento del PIB, puede haber contribuido a la reducción del riesgo de un estancamiento secular (esta posibilidad ya se apuntó en una entrada anterior). Las subidas en los tipos de interés a largo plazo y en las expectativas de inflación así parecen corroborarlo. Este efecto podría explicar por qué las bolsas europea y japonesa han subido igual o más que la estadounidense. Los países emergentes también se han beneficiado de la mejoría general de la renta variable, aunque algunos países hayan sufrido.

Todavía hay una dimensión cuya explicación se resiste. Las primeras decisiones de la nueva administración han confirmado su voluntad de imprimir un giro radical a la política comercial. Casi todos los analistas coinciden en señalar la incertidumbre sobre el impacto que este giro puede tener en el sistema económico internacional. Si se entra en la lógica del proteccionismo, las reacciones de otros países no se harán esperar y la perspectiva de una guerra comercial se hace más probable. Dada la integración de las cadenas de producción de muchos de los principales sectores industriales, así como el riesgo de que en el plano financiero se produzcan perturbaciones en los flujos de capitales y en los tipos de cambio, el efecto negativo potencial sobre la actividad de muchas empresas podría ser severo.

En cualquier caso, por el momento prevalece en los mercados el alborozo por los beneficios para el capital de esta nueva versión nacionalista de la economía de la oferta. Veremos si dura.

Gracias Gonzalo. La reaccion de las bolsas tras las elecciones de Trump ha sido una sopresa para todos, especialmente para los analistas. Estuve muy pendiente del tema, y esperaba bajadas fuertes de la bolsa y subidas del oro, pero fue justo al reves!

Creo que una de las explicaciones de lo que ha pasado es que en tiempos de incretidumbre y pesimismo el valor mas demandado es el dolar (mas que el oro). Pero claro, cuando uno invierte en dolares, en que invierte? Con las rentabilidades tan pequenias que dan los depositos y en un escenario de depreciacion de la deuda publica, la renta variable resulta muy atractiva, a pesar de que tiene PERs historicamente muy bajos.

La explicacion del dolar como valor refugio, explica tambien que este subiendo el dolar en un escenario de subidas de los tipos de interes de la deuda publica, cuando generalmente estos movimientos deberian ser opuestos.

En todo caso, estamos viendo que se estan revirtiendo las cosas en este mes de enero: bajadas del dolar, subidas del oro, contencion del mercado de valores. Mi prediccion para el futuro proximo:

1) Trump se achica, despues del torbellino inicial. No aplica aranceles. Baja impuestos, moderadamente. Emprende parcialmente su programa de infraestructuras.

2) Ralentizacion de las subidas de tipos de la FED. Sigue el escenario de tipos bajos.

3) Depreciacion o al menos contencion del dolar.

4) Subidas del oro y del petroleo. En general subidas de soft y hard commodities.

5) Subidas contenidas de los tipos de interes de la deuda publica de USA.

Eres muy valiente¡¡ Yo ya no me atrevo a hacer predicciones. Las medidas de incertidumbre bajaron tras las elecciones, al unísono con las Bolsas. Tu escenario es demasiado benigno para mi gusto, pero ojalá tengas razón

Interesante análisis Gonzalo.

Creo que cuando hablamos de los mercados hemos de tener en cuenta varios factores relevantes:

– los mercados financieros funcionan como un sistema complejo adaptativo (con notable feedback positivo). No buscaría causalidades en un mundo de relaciones no lineales en la mayoría de los casos.

– el comportamiento del sistema se ve afectado por las previsiones que se hacen

– otorgamos demasiado poder a lo que ocurre en las bolsas. Divisas y, con algo menos de poder explicativo desde hace unos años, la renta fija suelen ofrecer una visión más completa.

– el dominio de HFT en según qué mercados distorsiona ciertas respuestas.

– y… IMO, el mercado creo que pondera más el ciclo reflacionista percibido a nivel global, que a Trump, que en un momento determinado podría ser más bien un lastre para el mismo.

Gracias, JL. Coincido contigo en la aproximación al funcionamiento de los mercados. La dinámica no lineal se genera en gran parte por la coexistencia de agentes con distintos modelos de determinación de los precios. Eso es una de las cosas que quería señalar en la entrada. Creo que las Bolsas dicen bastante y lo que han hecho es consistente con la renta fija. Lo que me sigue intrigando es lo que señalas muy bien al final y es que a los mercados les importa más la expansión fiscal que la perturbación que puede generar el giro proteccionista en política comercial.