Vamos a partir de dos premisas distintas a las que maneja la propuesta de los ESBies que analizamos en la primera parte de esta entrada. La primera es que el mercado de deuda pública es esencial para la estabilidad financiera y macroeconómica de un país. La segunda es que, tal y como funciona ahora el euro, los mercados de deuda pública pueden dislocarse sin remedio. Es lo que sucedió en pocas semanas a principios de 2010, cuando se desencadenó una dinámica que puso a la Unión Monetaria al borde de la desintegración. El problema de procurar una oferta suficiente de activos seguros se convierte, desde esta perspectiva, en el de evitar que se vuelva a producir una situación de la misma naturaleza.

La interpretación convencional de la crisis de la deuda soberana en el área del euro sostiene que la debacle griega hizo despertar a los mercados de su complacencia. Las subidas de las rentabilidades de los bonos españoles, italianos, irlandeses y portugueses, resultado de una combinación de ventas en corto, bajadas de rating y retirada progresiva de los inversores institucionales, reflejaría la preocupación por el déficit corriente español, la solvencia de los bancos irlandeses o la elevada deuda pública italiana.

Pero hagamos un ejercicio sencillo para desmentir esta tesis. Cojamos un país de la UE no euro como el Reino Unido y comparémoslo con España. Recordemos que la deuda pública británica era, a finales de 2009, más de diez puntos superior a la española; y que los problemas de solvencia de los bancos británicos eran incluso más graves que los de las cajas y bancos españoles. Pues bien, cuando se inició el contagio de la crisis griega, coincidiendo precisamente con la decisión de los socios del euro de concederle un préstamo, los bonos españoles sufrieron, mientras los británicos se beneficiaron.

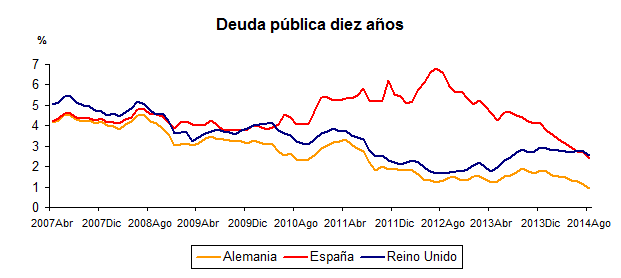

Observen el gráfico, que representa la evolución de los tipos de interés de la deuda a diez años. Hasta la primavera de 2010, el Tesoro español pagaba unos tipos muy similares a los del Tesoro de su Majestad y algo mayores a los de Alemania. En esa época, la deuda española era un activo seguro, al igual que casi todas las del resto de países del euro, incluso tomando en cuenta la Gran Recesión de 2009. Entonces empezó a actuar la maldición del euro: mientras la deuda británica se acercaba más a la alemana, la deuda española comenzó a perder valor, con una fuerte presión bajista.

La desestabilización del mercado de deuda pública tuvo unas consecuencias macroeconómicas y financieras devastadoras, porque elevó el riesgo y la incertidumbre no solo para el Estado, sino para todos los prestatarios españoles: bancos, empresas, particulares…No subió solo el coste de la financiación, sino que se dificultó el acceso a la misma y se forzó una política fiscal procíclica. El contraste con el Reino Unido vuelve a ser ilustrativo: el PIB real español cayó un 5,4% entre 2009 y 2013 mientras que el británico subió un 6,8%.

La maldición se produce porque un giro en el comportamiento del mercado fuerza un endurecimiento drástico en las condiciones monetarias; si el banco central no pone inmediato remedio, el país afectado deja de contar con el ancla de estabilidad que supone la confianza en que todas las deudas nominales del estado podrán pagarse. Pasa así a quedarse huérfano de banco central, una situación poco recomendable en medio de una crisis financiera.

La primera prioridad para evitar una nueva calamidad que amenace la supervivencia del euro es acabar con esta maldición. Y hay una primera medida sencilla, basada en el aprendizaje de la experiencia: hacer permanente el programa de Outright Monetary Transactions (OMT) del BCE. Vuelvan al gráfico y comprueben cuándo empieza la deuda española a ceder desde sus niveles máximos. Coincide exactamente con el anuncio que hizo el BCE en agosto de 2012 de que estaba dispuesto a comprar de forma ilimitada deuda pública con vencimiento de 1 a 3 años de países miembros, aplicando una cierta condicionalidad. Este programa salvó al euro con el efecto estabilizador de su sola amenaza, ya que nunca se gastó un euro en él. La OMT debería incluirse dentro de los Estatutos del BCE como un instrumento permanente para asegurar la ejecución uniforme y la unidad de la política monetaria única (para lo cual sería deseable que el Bundesbank reconsiderara su solitario voto negativo en el Consejo de Gobierno del BCE).

Una OMT permanente contribuiría a asegurar frente a nuevos rebrotes de la maldición del euro, consiguiendo reducir el riesgo de los activos de deuda soberana en euros. Pero podría no ser suficiente en casos de fuertes movimientos en los mercados y además obligaría al BCE a seguir asumiendo toda la responsabilidad para lograr un objetivo político esencial.

A medio y largo plazo habría que crear de manera gradual un activo seguro como instrumento de endeudamiento de un presupuesto federal. La lógica de esta deuda pública común no sería la de la mutualización, con garantías de todos los estados miembros. Sería la lógica de la emisión común, realizada por una institución europea y respaldada por la asignación específica de ingresos nacionales (que podrían ser un porcentaje de la base del IVA o de la base armonizada del impuesto sobre sociedades) y, llegado el caso, también por tributos comunes (como la tasa sobre las transacciones financieras, un impuesto sobre el carbono o un impuesto sobre la riqueza).

La forma más razonable de instrumentar esta unión fiscal gradual sería convertir al Mecanismo Europeo de Estabilidad (MEDE) en una institución europea (superando su carácter intergubernamental), que pueda ir añadiendo a sus funciones las propias de un Tesoro con programas concretos como los que ya figuran en el Documento de reflexión (un sistema de reaseguro de prestaciones por desempleo o un esquema de apoyo a la inversión). Las adaptaciones institucionales requerirían que se introdujera la toma de decisiones por mayoría cualificada en vez de la unanimidad y que una instancia parlamentaria del área euro tuviera que aprobar sus reglas de funcionamiento (con mayoría reforzada) y ratificar ciertas decisiones por mayoría simple.

El problema es que se tardarán décadas en conseguir que el mercado de deuda común en euros alcance un nivel suficiente para desterrar la maldición del euro. Como forma de anticipar los beneficios que tendría la creación de un mercado de deuda federal, se podría acordar complementar la OMT con emisión común de la deuda pública a corto plazo. El MEDE iría reemplazando de manera gradual las letras del tesoro y los bonos hasta 3 años, emitiendo deuda que contaría con el respaldo de la transferencia de un porcentaje de ingresos públicos de los países participantes. El porcentaje máximo a emitir de manera conjunta podría situarse entre el 15 y el 20% del PIB de cada país miembro. El cumplimiento de las reglas fiscales sería un requisito para participar en este mecanismo, que aseguraría que la transmisión de la política monetaria en cada país no se ve perturbada por movimientos especulativos. Supondría además un primer paso para aprovechar de manera plena el estatus de moneda de reserva internacional del euro.

Esta medida se podría complementar con los mecanismos para aumentar la disciplina de mercado que vienen defendiendo los países centroeuropeos, como la remoción de la ponderación de 0% a la deuda pública en las carteras bancarias o el establecimiento de un mecanismo ordenado para la reestructuración de la deuda soberana. El Documento de reflexión de la Comisión tiene la virtud de condicionar estas medidas a la solución previa de la creación de un activo seguro.

El gobierno alemán parece estar abierto a hablar de la creación de un presupuesto para el área del euro, lo que implicaría de manera lógica la posibilidad de emitir deuda federal. Aun así, es poco probable que Alemania acepte la emisión común de deuda a corto plazo mientras su opinión pública siga creyéndose la pagana de los excesos del sur. Sin embargo, la Unión Monetaria necesita un revulsivo porque, a pesar del efecto Macron, todavía está un estado de fragilidad política e institucional preocupante. Hace unos años, los sabios alemanes propusieron la creación de un Fondo Europeo de Reembolso de Deuda como una medida extraordinaria y temporal para hacer frente a una situación crítica. La emisión común de deuda a corto plazo sería menos ambiciosa y más efectiva. Ahora que ha fallecido Helmut Kohl, los dirigentes alemanes harían bien en emular su valentía y su visión de futuro, liderando una reforma que ponga fin a la maldición del euro.