Desde el primer préstamo a Grecia en mayo de 2010, que derogó de facto la cláusula de no ayuda mutua del Tratado, caló en la opinión pública de los países centroeuropeos la idea de que ellos pagarían por los desmanes de los países rescatados. Aunque, claro, no se trataba solo de una añagaza de la prensa amarilla o una obsesión de los partidos de extrema derecha. La percepción de que, en la crisis del euro, los contribuyentes de los países virtuosos y prudentes han acarreado con el coste de financiar a los países con excesos de gasto público o de deuda privada sigue hasta hoy siendo parte central del debate político. Para muestra reciente, la de Dijsselbloem, quien tras subrayar la solidaridad del Norte, sostuvo que no era de recibo gastarse el dinero en mujeres y copas para luego pedir dinero al vecino. ¿Qué tal si hacemos unos numeritos para ver si tienen razón?

Empecemos por el efecto directo de la participación en los programas de asistencia financiera, que fue variando a medida que la crisis se agravó. El apoyo financiero europeo en el primer programa griego se improvisó a través de un préstamo sindicado con un vencimiento medio inicial de 4 años y un tipo de interés de EURIBOR+300 puntos básicos, aderezado con una comisión de 50 puntos básicos a pagar por Grecia en cada desembolso sobre los fondos obtenidos. El reparto entre los países del área se hizo de forma proporcional a su capital del BCE, que se obtiene como una media del peso económico y demográfico de cada uno. Así, Alemania aportó el 27,92%, Francia el 20,97%, Italia el 18,42%, España el 12,24% y Holanda el 5,88%.

Aplicando un criterio de caja, el dinero contante y sonante que entiende la opinión pública, entrar en este rescate parecía ventajoso. Cada país financiaba con deuda sus aportaciones (los desembolsos eran escalonados) pagando el coste de emisión y obteniendo a cambio el interés del préstamo más la comisión. El efecto neto en euros depende pues del coste de emisión al plazo correspondiente. Alemania pagaba por sus bonos a dos años en mayo de 2010 un 0,51%, algo menos que el EURIBOR a 3 meses, que estaba en el 0,68%, de manera que durante el primer año su participación en el rescate a Grecia le estaba proporcionando una ganancia neta de alrededor del 3,67%. Por el contrario, el Tesoro español pagó por emitir a 3 años durante esa primavera un 3,34%, con lo que el chollo se convertía en un diferencial positivo muy magro, que obligaba además a incluir casi 10.000 millones de euros más en el programa de emisiones en un entorno de dislocación abrupta de los mercados.

Pero las condiciones financieras de la denominada Facilidad de Préstamo a Grecia empeoraron de manera drástica en la segunda mitad de 2011, cuando quedó patente la insuficiencia del primer programa y la necesidad de un segundo programa y una agresiva reestructuración de la deuda. Aunque la información precisa es escasa, los montos del préstamo alargaron su vencimiento a 30 años y redujeron su tipo de interés a EURIBOR+50 puntos básicos. Podemos suponer que los tesoros de los países prestamistas tuvieron que refinanciar por tanto a largo plazo el importe de los fondos ya traspasados. El resultado fue un coste neto en términos financieros para todos los países, pero con diferencias. El EURIBOR a 3 meses en septiembre de 2011 fue de 1,53% y el tipo a pagar por Grecia el 2,03%; Alemania podía financiarse a 30 años al 2,67% ese mes, mientras España pagaba el 6,2% por las emisiones a 15 años. El coste es modesto para los países con deuda refugio, pero muy oneroso para países como España o Italia, que sufrían en aquellos meses el contagio del nuevo programa a Grecia. Aunque la comparación más ajustada requeriría utilizar los costes de financiación en relación al EURIBOR (el tipo fijo de emisión se puede expresar como el diferencial de la pata variable en una permuta o swap de tipos de interés), lo cierto es que aquella decisión hacía que los países del sur tuvieran que financiar a Grecia obteniendo un rendimiento muy por debajo de su coste de emisión.

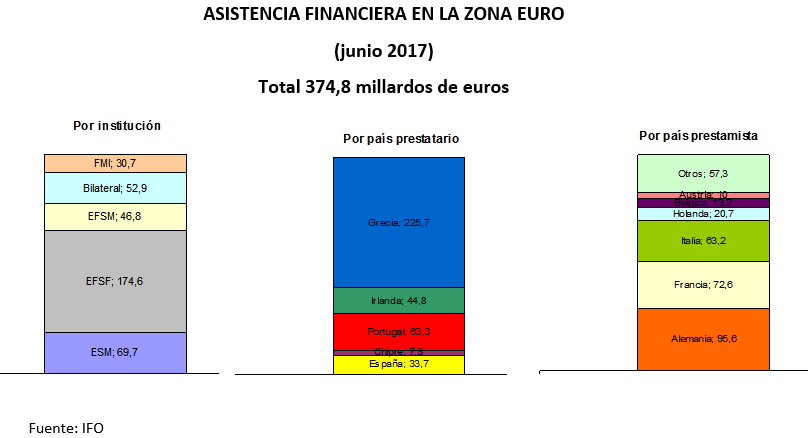

El grueso de la asistencia financiera total se efectuó a través de la Facilidad Europea de Estabilidad Financiera (EFSF por sus siglas en inglés), creada tras el Consejo Europeo del 9 de mayo de 2010 con vocación temporal. Como se puede observar en el gráfico, esta sociedad domiciliada en Luxemburgo canalizó 174,6 millardos de euros destinados a Portugal, Irlanda y Grecia. El mecanismo de financiación en este caso consistió en la provisión de garantías incondicionales e irrevocables por parte de los países del euro a los bonos emitidos por el EFSF. Los porcentajes eran muy similares a los de la Facilidad de Préstamo a Grecia, pero además el monto de la garantía era del 165% del principal de la deuda emitida, con objeto de que pudiera alcanzar la máxima calidad crediticia y emitirse a bajo coste. Alemania tuvo que avalar por un máximo de 211 millardos de euros (no sin dificultades políticas), Francia por 158, Italia por 139, España por 92 y Holanda por 44. La utilización efectiva fue de algo menos del 50% del máximo.

Con el EFSF el mecanismo era menos desigual en sus efectos financieros sobre los países participantes, porque al emitir en común los bonos para captar los fondos se compartía la ventaja financiera de los países con menores costes. En esta operación no hay ni ganancia significativa, más allá de la comisión de 50 puntos básicos que se cobra por el aval, ni pérdida (siempre que se devuelvan todos los préstamos, lo que no está totalmente claro en el caso griego).

Por último, el Mecanismo Europeo de Estabilidad (ESM), el hijo permanente del anterior con forma de institución financiera internacional, ha concedido 69,7 millardos en préstamos a España, Chipre y Grecia. Dadas las dificultades de operar con garantías proporcionales, se recurrió al esquema que utilizan los bancos multilaterales de desarrollo y el Banco Europeo de Inversiones: el respaldo para los bonos es el capital de la institución, que tiene una parte desembolsada y otra exigible. Los porcentajes de participación vuelven a ser los de la clave en el BCE, corregidos. Alemania ha desembolsado 21,7 millardos de euros en forma de capital, por 16,3 de Francia, 14,3 de Italia, 9,5 de España y 4,5 de Holanda. Aquí de nuevo el coste de la participación es mayor para los países del sur, que han tenido que emitir a tipos más altos para financiar sus aportaciones de capital, con cinco pagos en 2012-2014. Los dos primeros pagos se hicieron en octubre de 2012; suponiendo que se financiaron con emisiones a diez años, España habría pagado el 4,55% por los 3,8 millardos que tuvo que aportar, mientras Alemania habría pagado el 1,47% por sus 8,6 millardos. De nuevo, una diferencia de coste significativa.

Pero quizá los efectos financieros de mayor magnitud han sido los de naturaleza indirecta. Un trabajo del Instituto de Investigación Económica de Halle estima que la crisis del euro ha rebajado la factura de intereses de la deuda del gobierno federal alemán en 100 millardos de euros. La dislocación de los mercados de deuda y la incertidumbre propiciaron una huida hacia valores seguros como los bonos alemanes, reduciendo de manera notable los costes de emisión. Por otra parte, la política monetaria del BCE ha sido más laxa de lo que hubiera justificado la situación macroeconómica germana, utilizando como referencia para evaluar el nivel adecuado del tipo de interés de referencia una regla de Taylor. Los autores señalan que la cifra de ahorro estimada es conservadora y no incluye los ahorros de los gobiernos estatales y locales.

Recapitulando, los contribuyentes de los países centroeuropeos no han asumido por el momento costes en forma de mayor gasto o menores ingresos por los rescates. Por el contrario, los beneficios que han obtenido en forma de ahorro de intereses por la nueva deuda emitida son de tal entidad que incluso cubrirían con alta probabilidad el coste de condonar toda la deuda griega (en el gráfico se observa la exposición viva de Alemania). El negocio ha sido mucho peor para los del sur, en particular para Italia, que no ha recibido un euro y ha tenido que sufragar su parte a un coste muy superior.

La cláusula de no apoyo mutuo era un principio constitucional de la unión monetaria y su vulneración con la asistencia financiera supuso un golpe para la confianza de Alemania y otros países en el proyecto. Pero de cara al debate crucial sobre el futuro de la unión monetaria que ahora encaramos, convendría desterrar prejuicios y falsedades. Sería mucho pedir que explicaran a sus contribuyentes que en realidad se han beneficiado; pero por lo menos que no les mientan diciéndoles que han sido muy generosos.

En colaboración con Agenda Pública, publicado el 27 de julio de 2017

me encanta el El mito de la generosidad centroeuropea, se agradece la info y el post.

Gracias a ti