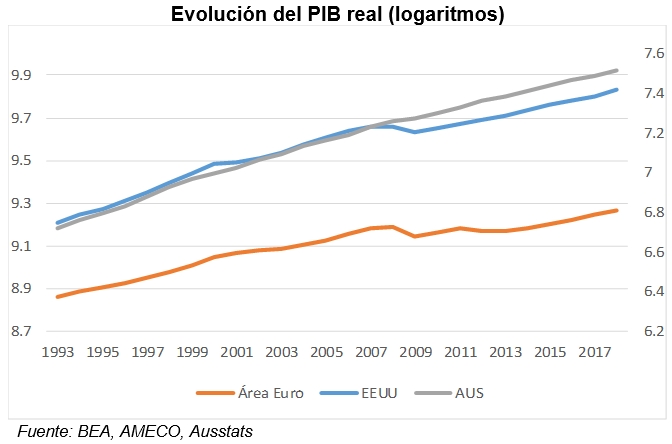

Las últimas tres décadas han sido pródigas en calamidades que han afectado a todas las economías desarrolladas. ¿Todas? No, ha habido una que se ha mantenido incólume durante la fiebre de las puntocom, la caída de las Torres Gemelas e incluso la Gran Recesión. Australia lleva más de veintisiete años de crecimiento sin incurrir en los consabidos dos trimestres consecutivos de caída del PIB real que definen una recesión. Aunque se trata de una economía excepcional por muchos motivos, la experiencia australiana es útil para recordarnos que, si bien los ciclos nunca mueren, distan mucho de ser patrones que se repiten con regularidad y rasgos similares. Esta idea viene a cuento de la proliferación de pronósticos de una recesión próxima en Estados Unidos y el área euro, después del empeoramiento abrupto de las perspectivas económicas y financieras desde el otoño de 2018.

Sin ánimo de obtener una probabilidad para estos funestos escenarios, repasemos cuál es la situación atendiendo a las cuatro causas desencadenantes de recesiones en el pasado:

- Inflación-subidas de tipos de interés reales.

- Choques de oferta negativos.

- Errores en la inversión, asociados a excesos de endeudamiento.

- Salida brusca de capitales

En los dos primeros casos, el retroceso en el PIB se debe a un exceso de demanda agregada sobre la capacidad de producción. Recesiones típicas de este tipo fueron las de principios de los ochenta, cuando la política monetaria se hizo muy restrictiva para reducir la inflación, que a su vez se había estabilizado en niveles elevados debido a los choques del precio del petróleo de los años setenta. La curva de Phillips es una buena herramienta para analizarlas: cuando la tasa de paro caía por debajo de su nivel de equilibrio o no acelerador de la inflación, solo se podía mantener la estabilidad de precios con un descenso en el PIB y en la demanda de trabajo que volviera a alinear la demanda con el PIB potencial.

Hacia el final del verano de 2018 se pensó que el riesgo de inflación podría reactivarse. La evidencia empírica sobre el aplanamiento de la Curva de Phillips es abundante, pero el ritmo de crecimiento en EEUU y el descenso continuado de la tasa de paro pareció indicar que estábamos en un punto de inflexión. La Fed siguió subiendo tipos de interés y la curva de rendimientos empezó a proyectar esas subidas hacia el futuro. Pero fue un espejismo. Esa moderada restricción inicial de condiciones financieras sacudió los mercados financieros y contribuyó a acentuar el empeoramiento de las perspectivas macroeconómicas. La política monetaria ha arrumbado los planes de endurecimiento adicional y en el frente de la inflación los riesgos vuelven a ser a la baja. Mientras, el petróleo ha rebotado tras el descenso de más del 30% en la parte final de 2018.

Si hubiera una recesión en EEUU o en el área euro en los próximos dos años, no sería por el aumento de tipos reales provocado por la respuesta al riesgo de inflación.

Las oscilaciones del precio del petróleo siguen siendo una fuente de choques de oferta con impacto macroeconómico significativo. Pero el fuerte aumento de la oferta potencial de hidrocarburos en los últimos años, gracias al desarrollo de técnicas para explotar de forma económica los yacimientos no convencionales, reducen la probabilidad de aumentos en los precios de magnitud similar a la de los años setenta. Por otra parte, la digitalización y la ampliación de la capacidad de producción de China y otras economías emergentes suponen choques de oferta positivos para la economía global, que entre otras cosas contribuyen a explicar por qué la inflación ha dejado de ser un problema, por ahora.

La mayoría de las recesiones desde mediados de los años noventa han sido del tipo 3 y 4. Las de los mercados emergentes en México (1994), Brasil (1995) y el Sudeste de Asia (1997-1998) fueron causadas por fuertes salidas de capitales y abultados déficits por cuenta corriente en regímenes de tipos de cambio fijo. La suave recesión de las puntocom (2000-2002) fue un caso claro de mala inversión en un sector innovador. La Gran Recesión fue un ejemplo palmario del tipo 3, en el que un error de inversión en el sector inmobiliario (y las pérdidas que genera), en un entorno de elevado endeudamiento privado, provoca una espiral acumulativa de restricción financiera, deflación de activos y desplome del gasto. A pesar de que la deuda empresarial es elevada en EEUU y la deuda de los hogares es alta en algunos países del área euro, los niveles de servicio de la deuda sobre la renta son todavía relativamente bajos.

En las principales economías desarrolladas, no parece que se den las condiciones para una nueva recesión de tipo 3: el crédito ha crecido de manera más moderada y los precios y la inversión en vivienda están en niveles más ajustados a los determinantes de la demanda a medio plazo. Los indicadores de estabilidad financiera que compila el BIS señalan que los riesgos para la estabilidad financiera son más patentes en los países emergentes. Los más vulnerables, como Turquía o Argentina, ya han sufrido un duro final de ciclo con un patrón convencional de tipo 4 que resulta difícil de superar, como muestran las señales de recaída en ambos países de las últimas semanas.

La economía más cercana a una situación recesiva es el área euro, que ha sufrido un choque de oferta (en la industria automovilística), un choque de demanda externa y una restricción financiera autoinfligida en Italia.

En todos los hitos del ciclo las expectativas de los agentes tienen un papel preponderante. El ciclo actual está marcado por el peso psicológico de la experiencia de la crisis. Los recuerdos disponibles más recientes para las empresas y las familias moderan cualquier exceso de optimismo y tienden a proyectar un halo de escepticismo e incluso de temor respecto al futuro. Es el reverso del sesgo de extrapolación que se observó antes de la crisis. En 2006 se hablaba del fin de los ciclos, la gran moderación y las maravillas de la sofisticación financiera desbridada. En estos tiempos, pocos hay que no atisben recesiones detrás de cada esquina, burbujas por doquier y amenazas existenciales para la economía global. No es infalible, pero esta precaución es una de las vacunas más eficaces contra nuevos episodios de inestabilidad.

La fijación con la definición mecánica de una recesión nos distrae de dos tareas acuciantes. La primera es investigar en qué ha cambiado el ciclo para entender dónde se pueden estar fraguando las debilidades y cómo contenerlas y, llegado el caso, combatir sus efectos. La caída en desgracia del diésel y su fuerte impacto en la industria europea es una primera muestra de la influencia creciente que van a tener las cuestiones medioambientales en la evolución macroeconómica. En este caso ha sido por la interacción entre la regulación y la reacción de los compradores, que cambian sus preferencias o retrasan sus decisiones. En poco tiempo el choque puede venir por una catástrofe natural o una aceleración de las anomalías climáticas.

Recordemos que una parte del mecanismo de la recesión se desencadena cuando la confianza de los agentes en el modelo que rige la economía se quiebra. En 2008 la convicción de que el descenso del precio de la vivienda sería asumible o de que los nuevos mercados de instrumentos financieros eran estabilizadores se derrumbó, y esa incertidumbre provocó parálisis en el gasto de consumo e inversión. Por eso es más productivo centrarse en las nuevas amenazas que en las ya conocidas.

La segunda es identificar los aspectos del ciclo que afectan al potencial de crecimiento y al bienestar a largo plazo. Es mucho más grave que Italia sufra una tercera recesión en diez años que EEUU o Alemania entren en recesión en los próximos dos años. Los problemas estructurales de la economía transalpina se han agravado durante la crisis global y del euro (sin tener mucha culpa en ninguna de las dos, por cierto); esta nueva recaída puede acentuar la histéresis (efectos estructurales causados por problemas coyunturales), reduciendo aún más el potencial de crecimiento y elevando la carga real de la deuda pública. Sin embargo, Alemania y EEUU tienen posiciones sólidas y márgenes amplios de maniobra en política económica.

Una de las principales preocupaciones que suscita este ciclo es la mengua del arsenal de respuesta macroeconómica. Es esencial que las autoridades dispongan de instrumentos eficaces y creíbles que permitan reactivar la demanda agregada en caso de recesión. Porque cuanto mayor sea la confianza de los agentes en estos instrumentos, más corta será la fase recesiva del ciclo. La caída estructural de los tipos de interés reales hasta niveles negativos o muy próximos a cero, junto con los stocks de deuda pública, obligan a repensar la combinación de medidas prudenciales, monetarias y fiscales para el futuro. No basta con volver a recurrir al “haremos lo necesario”; mejor sería aclarar la función de reacción de las autoridades para que todos supiéramos a qué atenernos.

Buenas tardes, supongo que buenos días para ti. Coincido en su totalidad con tus argumentos. No creo que a medio plazo la inflación sea una preocupación preponderante. Los niveles de utilización de la capacidad productiva siguen estando muy bajos, y la transformación tecnológica y la globalización repercuten en menores márgenes empresariales y mejores precios para el consumidor ( aunque tenga el efecto perverso a largo plazo,todavía no valorado del winner takes it all) .En mi opinión, los mercados están siendo alterados por el papel que están teniendo las recompras de acciones por parte de las propias empresas. Esta sustitución de inversión en producción por devolución de dinero, qué repercusiones piensas que tiene a largo plazo? De momento supone una demanda cuasi fija para activos con riesgo, pero también puede suponer una descapitalización de las empresas a largo.

Hola Julio, creo que entre los cambios que menciono en la entrada y dentro de los más influyentes y menos comprendidos está el que tiene que ver con la inversión. No se entiende bien por qué ese exceso de producción convive con una escasez de inversión. Las recompras de acciones son una manifestación del hecho de que es más rentable devolver el dinero a los accionistas que invertir más en los negocios de las empresas. Creo que no tiene por qué ser necesariamente malo si lo que indica es una mayor capacidad para producir con menos gasto de capital. El problema es que hay muchas inversiones que quizá son rentables desde el punto de vista del bienestar y no tanto desde el punto de vista privado. Por eso tiene tanto sentido ahora impulsar la inversión pública de manera que arrastre inversión privada.

Saludos