Durante los primeros años del siglo, en los que la crisis se iba fraguando ante la complacencia general, todas las instituciones financieras internacionales andaban en la inopia. ¿Todas? No. Un pequeño grupo de economistas irreductibles, parapetado en Basilea, alertaba de los peligros que acechaban tras la apariencia de estabilidad y gran moderación. Mientras en Washington D.C. el departamento monetario y de mercado de capitales del FMI, siempre cercano a los susurros de la banca de inversión, alababa la titulización, los informes anuales del Banco de Pagos Internacionales (BIS por sus siglas en inglés), trataban de destilar a Minsky y a Hayek para recomendar activismo contra los desequilibrios futuros. Hace unas semanas, el venerable banco de bancos publicó un nuevo informe anual, en el que se evalúan algunos de los progresos realizados en los últimos años y se analizan nuevos desafíos.

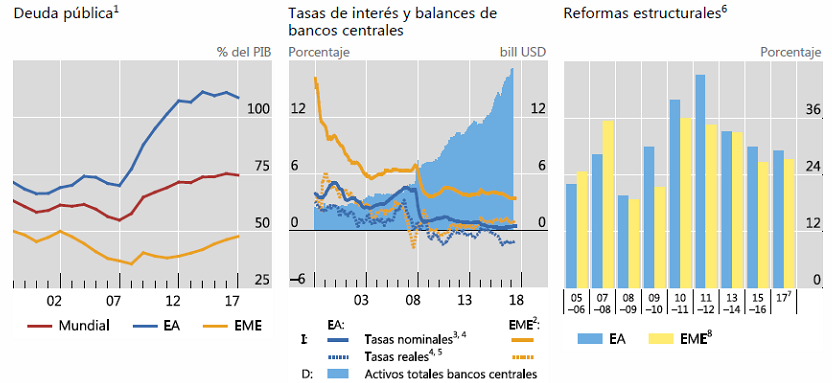

La interpretación de la situación y perspectivas de la economía global no destaca por su originalidad, aunque contiene algunas notas sucintas que enlazan con preocupaciones tradicionales del BIS. A pesar de las rémoras post-crisis, la actual fase expansiva es ya una de las más largas de las últimas décadas y el PIB estaría ya por encima de su potencial, mientras las tasas de inflación se acercan a sus niveles objetivo (si bien las tasas subyacentes, que excluyen energía y alimentos no elaborados, siguen por lo general bajas). La mala noticia es que el margen de política macroeconómica ha menguado de manera preocupante; como se observa en los siguientes gráficos, la política fiscal está limitada por el stock de deuda pública, mientras la política monetaria no ha recuperado la normalidad ni en términos de tipos de interés ni respecto al balance de los bancos centrales.

Entre los riesgos se señalan una escalada proteccionista, una subida abrupta de los tipos de interés en Estados Unidos y un aumento en la aversión al riesgo ligado por ejemplo a turbulencias en las economías emergentes o a acontecimientos políticos inesperados. Para tratar de conjurar estos riesgos, se recomienda a las autoridades económicas que miren al largo plazo, actuando en cuatro líneas principales.

La primera es la de las reformas estructurales, en la que el progreso ha sido magro, incluso si el crecimiento moderado en los últimos años apunta a la existencia de restricciones por el lado de la oferta. En la formulación concreta no pasa de la flexibilización de los mercados de bienes y de trabajo, lo que a estas alturas no deja de resultar decepcionante.

La segunda línea de actuación es fortalecer la resiliencia del sistema financiero, completando la aplicación de las reformas prudenciales recientes y tratando de facilitar que el sistema bancario recupere una rentabilidad sostenible. Esta preocupación de los banqueros centrales por las cuentas de resultados de los bancos es natural y bien conocida; pero convendría que abordaran el problema con una perspectiva un poco más amplia, que incluyera por ejemplo el problema de competencia que ha generado la tendencia a la concentración tras la crisis.

La tercera línea de actuación se centraría en la sostenibilidad de las finanzas públicas, evitando políticas fiscales procíclicas, mientras la cuarta invita a transitar con determinación por el estrecho camino de la normalización de las políticas monetarias. El BIS aconseja tirar de las bridas de la política macroeconómica sin titubeos, no porque atisbe un repunte inflacionista sino para crear márgenes de actuación futuros y frenar la toma excesiva de riesgos en el ámbito financiero.

El Informe dedica un capítulo a evaluar los avances en el frente macro-prudencial (palabra que se acuñó en Basilea), que recoge aquellas medidas de regulación y supervisión orientadas a moderar el comportamiento pro-cíclico del sistema financiero en su conjunto. A pesar de las dificultades técnicas y de economía política, el BIS estima que se han obtenido progresos tangibles, sobre todo por el cambio cultural que supone asumir que los precios de mercado no son siempre buenos indicadores de riesgo. Invita a los países a aprovechar la favorable coyuntura actual para introducir nuevas medidas macroprudenciales (por ejemplo, provisiones, límites al importe de los préstamos sobre el valor de la garantía o límites al endeudamiento en divisas), que pueden ser más fáciles de aprobar y, a la postre, más eficaces. En cuanto a las tareas pendientes, llama la atención sobre los intermediarios financieros no bancarios, con especial mención a los gestores de activos, que hasta ahora no han sido objeto de medidas con este planteamiento.

También se incluye un capítulo sobre las criptomonedas, titulado de forma elocuente Más allá del fenómeno de moda. Se abre la reflexión enmarcando este intento de crear dinero privado basado en un sistema puramente descentralizado, operado con la tecnología de las cadenas de bloques y el registro distribuido, en la historia monetaria. Se recuerda que esta puede entenderse como un cementerio de monedas, porque miles de ellas han ido perdiendo su condición al no ser capaces de responder a la necesidad de escalabilidad (flexibilidad en su oferta para adaptarse a la demanda) y confianza (que obliga a que la oferta se limite para mantener el valor).

Las criptomonedas presentan varios problemas que limitan seriamente su capacidad de proporcionar de manera estable los servicios asociados al dinero (ya abordados en el blog). Quizá el que más ha trascendido es la ineficiencia del sistema de operación, que consume ingentes cantidades de energía y de almacenamiento de datos. Pero hay otros más definitivos, como la dificultad para que la cantidad de moneda se adapte a la demanda, que frena el aprovechamiento de las externalidades de red y compromete una posible aplicación generalizada como medio de pago. No solo es difícil aumentar la oferta de manera descentralizada, sino que el coste de procesar un número creciente de transacciones aumenta hasta crear un límite a la capacidad de operación.

La fragilidad del valor de las criptomonedas es otro rasgo que las aleja del buen dinero. La ausencia de un responsable del mantenimiento del valor, a imagen y semejanza de un banco central, provoca fuertes fluctuaciones. Por otra parte, aunque los procedimientos de registro son en general seguros, la confianza puede desmoronarse, porque las transacciones no son firmes y el riesgo operacional es muy alto. La conclusión de toda la argumentación es que, a pesar de la sofisticación tecnológica, el entramado institucional descentralizado es inadecuado para sostener con mínima eficiencia una moneda satisfactoria. Al final del capítulo se hace una incursión en la delicada cuestión (delicada para los bancos centrales, se entiende) de permitir el acceso de empresas y consumidores al dinero en el banco central. Se trata de una propuesta de reforma que iría en la dirección contraria a las criptomonedas, pasando del sistema monetario como una asociación público-privada a un sistema público puro. No se entra en profundidad, pero la impresión es que no les gusta.

Leer el Informe Anual es siempre un tiempo bien empleado. Pero la audacia intelectual de la que hacían gala los economistas del BIS hace unos años ha decaído en un momento en que resultaría más necesaria que nunca. Es razonable seguir manteniendo la coherencia de su mensaje macro-financiero, que en las condiciones actuales aconseja subir los tipos de interés, adoptar medidas macro-prudenciales y reducir los déficit públicos. Pero en lo que respecta a reformas estructurales, incluyendo el sistema monetario y financiero, se echa de menos una perspectiva que asuma la profundidad de las fallas y desafíos que ha supuesto la crisis. ¿Es posible conciliar la estabilidad y la competencia en el sistema bancario? ¿Es sostenible el capitalismo globalizado sin una distribución de la renta más justa? ¿Por qué no separar el crédito del dinero universalizando el acceso a las cuentas en los bancos centrales? Estas son las preguntas… quizá el año que viene.