El Documento de Reflexión de la Comisión Europea sobre el futuro del área euro publicado hace unos días plantea la creación de un activo sin riesgo como una de las medidas que habría que considerar más allá de 2019. La ausencia de una oferta suficiente de un activo financiero que sea muy líquido y que mantenga su valor durante las crisis se viene considerando de manera generalizada como una de las mayores debilidades del euro. Ha vuelto así a recibir atención la propuesta, elaborada hace unos años por un grupo de distinguidos economistas, de crear unos activos denominados European Safe Bonds (conocidos como ESBies).

La idea es utilizar la tecnología de la titulización, que consiste en transformar un conjunto de activos en pasivos negociables con distintos perfiles de rentabilidad-riesgo, en el universo de la deuda soberana. Un emisor público como el Mecanismo Europeo de Estabilidad (ESM) o un emisor privado a través de una entidad de propósito especial comprarían una cartera de deuda pública del área euro de acuerdo a una proporción fija. Si se usan los porcentajes de distribución del capital del BCE, la cartera tipo incluiría un 8,84% de bonos emitidos por el Tesoro español, un 17,99% de bonos federales alemanes, un 12,31% de bonos italianos y así sucesivamente.

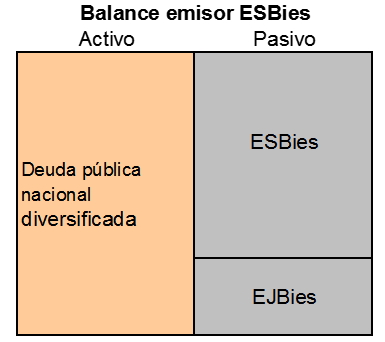

Para financiar la compra de deuda pública nacional, la entidad emitiría dos tipos de bonos, también en proporciones fijas: 70% de ESBies y 30% de European Junior Assets (EJBies). Los primeros serían senior sobre los segundos, de manera que en el orden de prelación de los ingresos por intereses y principal de los bonos que figuran en el activo cobrarían antes los ESBies. Los EJBies serían subordinados y soportarían mayor riesgo de crédito, puesto que, en caso de impagos en los bonos nacionales, sufrirían primero las pérdidas.

En un Documento de Trabajo reciente del Consejo Europeo de Riesgo Sistémico, varios de los autores de la propuesta efectúan una evaluación cuantitativa de los efectos potenciales de su aplicación. Los ESBies tendrían un riesgo de crédito ínfimo en términos de pérdida esperada a cinco años (0,09%), incluso en escenarios adversos que toman en cuenta la correlación elevada que existiría entre los países grandes del área. Gracias a la combinación de la diversificación y de la subordinación, su comportamiento estimado en términos de riesgo sería incluso mejor que el de los bonos federales alemanes. Pero además permitirían elevar la oferta disponible de bonos seguros, identificados como aquellos con una pérdida esperada inferior a 0,5%, que pasaría de 2,43 billones de euros en la actualidad (la deuda en circulación de los emisores AAA) a 4,2 billones de euros. Su gran atractivo derivaría de su capacidad para romper el bucle diabólico entre soberanos y bancos que se ha convertido en la explicación convencional para la crisis del euro.

Según los autores, si los bancos mantuvieran ESBies en su activo en vez de deuda pública nacional, su solvencia no se vería afectada por cambios en la percepción de riesgo del soberano y los gobiernos no tendrían que rescatar a los bancos por las pérdidas en sus carteras de bonos. Para incentivar este cambio, se propone complementar su creación con una reforma que reserve la ponderación de 0% a efectos de requerimientos prudenciales de capital exclusivamente a los ESBies. La deuda nacional pasaría a estar sujeta o bien a requerimientos de recursos propios en función del riesgo o bien a límites para la concentración de riesgos, poniendo fin al sesgo doméstico en las carteras bancarias. El BCE se encargaría de poner la guinda, dando preeminencia a los ESBies en la ejecución de las operaciones de política monetaria.

La creación de ESBies es una propuesta cuidadosamente elaborada que merece una discusión seria. En mi opinión, tendría los siguientes problemas:

1) Elevados costes de transacción y coordinación. La titulización es cara. Hay que pagar abogados para redactar folletos de emisión y escrituras de constitución. Como se reconoce en el Documento de Trabajo mencionado, las entidades promotoras cobran por establecer los vehículos de emisión. Por otra parte, es difícil crear activos homogéneos (requisito que los ESBies fueran líquidos) a partir de una cartera de bonos con diferentes convenciones, tipos de interés y perfiles de amortización. Los autores recomiendan mayor convergencia entre las prácticas de las agencias nacionales de deuda pública; y lo cierto es que estas vienen trabajando en esta dirección desde finales de los noventa en el seno del Subgrupo sobre Mercados de Deuda Pública del Comité Económico y Financiero (que prepara las reuniones del ECOFIN). A pesar de los avances, los mercados de deuda pública en euros siguen estando fragmentados.

2) Inestabilidad del marco de análisis de riesgos subyacente. A pesar de haber desarrollado un análisis robusto, los supuestos sobre las probabilidades de impago, pérdidas en caso de impago y correlaciones podrían ser cuestionados por el comportamiento real de los mercados. Ya sucedió en 2007 en el mercado de bonos de titulización hipotecaria basados en hipotecas subprime: el modelo en el que se basaban las calificaciones crediticias y los niveles de subordinación se derrumbó. La incertidumbre posterior dislocó de manera completa el funcionamiento del mercado. Es muy posible que en el caso de los ESBies y los EJBies los factores de riesgo sean menos complejos que los relacionados con las hipotecas; pero lo importante es que un mercado de bonos de titulización es muy sensible a los supuestos del modelo de riesgo sobre el que se edifica.

3) Dependencia de las agencias de calificación crediticia. Esta fórmula para crear bonos seguros en euros volvería a aumentar el poder del oligopolio de agencias de rating sobre los mercados financieros. Las agencias decidirían si la estructura que proponen los autores proporcionaría a los ESBies la nota máxima de AAA. Y lo que es peor, tendrían la última palabra respecto a los cambios necesarios en las estructuras de emisión en caso de crisis en los mercados para mantener la calificación de ESBies y EJBies. ¿Qué ocurriría si, como consecuencia de un aumento de los diferenciales de riesgo de crédito, las agencias piden cambiar las proporciones de la cartera aumentando el peso de los bonos más seguros y reduciendo el de aquellos que están sufriendo un ataque especulativo? No solo se daría una nueva y lucrativa fuente de ingresos a estas empresas oligopolísticas sino que se daría un paso atrás en la política que se viene siguiendo en la UE desde la crisis para limitar su influencia en el funcionamiento de los mercados.

4) Ineficacia para detener la desestabilización de los mercados de deuda pública. Los ESBies no conseguirían evitar que volvamos a vivir una primavera como la de 2010, cuando el contagio de la crisis fiscal griega colocó en pocas semanas a los mercados de deuda pública en el precipicio. Mientras el coste al que se financia el Estado sea considerado un suelo para el sector privado en cada país, los movimientos especulativos en los mercados de deuda pública endurecerán las condiciones financieras, creando una espiral que no tiene por qué operar solo a través del sistema bancario. Por otra parte, el supuesto de que los EJBies, los bonos junior, sacarán riesgo del sistema bancario (porque los comprarán inversores institucionales como aseguradoras o fondos de inversión) es un poco heroico. De nuevo este error ya se cometió antes de la crisis, cuando los reguladores, bancos centrales e incluso el FMI sostuvieron que la titulización había reducido el riesgo sistémico. Cuando llegó el momento de la verdad, los activos tóxicos de más riesgo y de mayor complejidad habían acabado recalando en los balances de los bancos.

En definitiva, los ESBies son un buen intento de solución tecnocrática al problema del activo seguro en el área del euro. Pero fallan en dos aspectos fundamentales. El primero es que se basan en una tecnología financiera cuyos problemas de estabilidad, integridad y eficiencia han quedado patentes con la crisis. El segundo es que asumen que el riesgo de la deuda pública de los estados miembros del euro es exógeno y no está relacionado con la ausencia de un banco central nacional.

En la segunda parte de esta entrada trataremos de mostrar que, con un planteamiento económico distinto, hay vías más sencillas para alcanzar los objetivos de los ESBies que también pueden ser políticamente factibles.